Einmal alles, bitte!

- Die Fed hat den Begriff der „vorübergehenden Inflation“ zwar endlich ad acta gelegt, doch könnte er ab der zweiten Jahreshälfte wieder aufgegriffen werden

- Wir befinden uns vermutlich nicht in einer Phase der Stagflation wie in den 1970ern: Damals herrschte eine hohe Inflation, ein geringes Wachstum, aber auch eine hohe Arbeitslosigkeit

- Die meisten Fixed-Income-Märkte dürften jetzt einen guten Mehrwert bieten – Diversifizierung dürfte beste Vorgehensweise sein

Im vergangenen Jahr hat die US-Notenbank (Fed) den Begriff „vorübergehend“ für das Jahr 2022 aufgegeben. Die Inflation wird in der ersten Jahreshälfte voraussichtlich hoch bleiben, jedoch glauben wir, dass hier der Begriff „vorübergehend“ ins Spiel kommen kann. Selbst wenn die Inflation aufgrund der Auswirkungen des Russland-Ukraine-Konflikts über einen längeren Zeitraum hoch bleibt, wird die Kerninflation bei den persönlichen Konsumausgaben (PCE) gegen Ende des Jahres voraussichtlich zurückgehen.

Stecken wir in einer Stagflation?

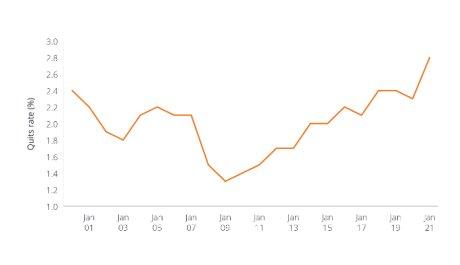

Wenn vorübergehend das Schlagwort 2021 war, dann ist es 2022 (bisher) Stagflation. In den 1970er Jahren war die Inflation hoch und das Wachstum gering, dafür herrschte aber auch eine hohe Arbeitslosigkeit. Während heute aufgrund von Lieferengpässen Wachstum und Inflation zwar auseinanderklaffen, sieht der US-Arbeitsmarkt äußerst stabil aus. Einige der Zukunftsindikatoren wie die Kündigungszahlen des „Job Openings and Labor Turnover Survey“ (JOLTS) deuten darauf hin, dass dies so bleibt (Abbildung 1). Man sollte nicht vergessen, dass wir eine der schwersten Rezessionen in der Geschichte hinter uns haben (der Zyklus war besonders kurz), aber dank der 2020 erfolgten Konjunkturmaßnahmen befinden sich die Verbraucher in einer viel günstigeren Ausgangslage, als dies andernfalls vielleicht der Fall gewesen wäre.

Was preisen die Märkte für Staatsanleihen (Zinsen) ein?

Einigermaßen überraschend ist, dass die Zinsen während des Russland-Ukraine-Konflikts nicht stärker gesunken sind. Die Geldpolitik war in der Vergangenheit wohl zu locker, und es wird länger dauern, bis die Inflation zurückgeht. Die Markterwartungen sind jedoch von sechseinhalb Zinserhöhungen auf vier in diesem Jahr gesunken und in jüngster Zeit wieder auf sechs Erhöhungen gestiegen. In Anbetracht der aktuellen Lage bei Wachstum, Inflation und Arbeitslosigkeit hat die Fed nur wenig Grund, die Märkte zu ignorieren und aggressiv „dovish“ zu sein – selbst wenn die Erwartungen etwas nach unten korrigiert werden.

Betrachtet man den jährlichen Zinssatz für US-Staatsanleihen (Abbildung 2), so könnte man meinen, dass die Zinsen noch viel Spielraum nach oben haben. Hier kommen die Forward-(Zins) Kurven ins Spiel, die den jährlichen Zinssatz in einem Jahr derzeit bei etwa 2 % ansetzen. Abbildung 2 zeigt, dass wir seit Mitte 2021 weit gekommen sind. Daher könnten Anlageklassen, die als „sichere Häfen“ gelten, in einem Risk-off-Umfeld oder falls sich Inflation und Wachstum längerfristig als schwächer erweisen als erwartet, einen gewissen Vorteil bieten.

Was preisen Corporate Bonds-(Credit) Märkte ein?

Trotz der Ausweitung der Spreads sind die erwarteten Ausfallraten – wenn überhaupt – nur begrenzt gestiegen. Die Ausfallraten in den USA und Europa lagen 2021 auf einem Rekordtief, und es wird allgemein erwartet, dass dies auch 2022 so bleiben wird. Eine Möglichkeit, die Ausfallraten zu untersuchen, besteht darin, die von den aktuellen Anleihe-Spreads implizierte Rate zu extrahieren. Die Tabelle in Abbildung 3 ist ein vereinfachtes Szenario, das genau dies tut.

Bei dieser vereinfachten Betrachtung der Credit Spreads ergibt sich für den europäischen High-Yield-Markt eine Ausfallrate von 4 %. Zum Vergleich: In den letzten 15 Jahren gab es nur einen einzigen Zeitraum, in dem die Ausfälle höher waren, nämlich 2009 (siehe Abbildung 4) – einschließlich während der Pandemie, die weltweit ganze Volkswirtschaften lahmlegte. Darüber hinaus ist es hilfreich, dass es bei Krediten einen Kupon gibt, der bei längerfristige Anlagen berücksichtigt werden sollte, auch wenn sich die Spreads weiter ausweiten könnten.

Eine letzte Bemerkung

Da bei den Krediten bereits deutlich schwächere Erwartungen eingepreist sind (wie die Ausweitung der Spreads zeigt) und die Zinssätze neu bewertet wurden (höhere Renditen), um das Inflationsrisiko zu berücksichtigen, stellt sich die Frage: Wie geht’s weiter?

Unserer Ansicht nach gibt es derzeit keine Anlageklasse, die besonders fehlbewertet ist. Daher könnte ein diversifiziertes Portfolio aus festverzinslichen Vermögenswerten zum jetzigen Zeitpunkt des Konjunkturzyklus von Vorteil sein. Da die Korrelationen zwischen verschiedenen Assets selten eins sind (d. h. eine perfekt positive Beziehung zwischen zwei Assets und ihren Kursbewegungen), besteht in der Regel ein Diversifizierungsvorteil im Besitzen mehrerer Anlageklassen, die höhere risikoadjustierte Renditen bieten können. Der Vorteil dieses Ansatzes bei der Vermögensallokation besteht darin, dass er mehr Flexibilität bietet, falls bestimmte festverzinsliche Sektoren in Zukunft falsch bewertet werden. Darüber hinaus gibt es angesichts der Neubewertung, die an den Zinsmärkten zu beobachten waren, jetzt mehr Schutz, falls das Ende des Konjunkturzyklus sehr viel schneller eintritt als ursprünglich angenommen.

Dolphinvest Consulting GmbH

Schwindstraße 10

60325 Frankfurt am Main

Telefon: +49 (69) 339978-0

Telefax: +49 (69) 339978-23

http://www.dolphinvest.eu

Senior Communication and PR Consultant

Telefon: +49 (69) 339978-17

Fax: +49 (69) 339978-23

E-Mail: stschorn@dolphinvest.eu

PR und Communications Manager

Telefon: +49 (69) 339978-11

E-Mail: mustinova@dolphinvest.eu

![]()