Zurück in die Zukunft – zurück zur Technologie?

- Der Höhepunkt der Zinserwartungen ist überwunden, der Bewertungsrückgang bei Wachstumswerten ist fast beendet.

- Wir schätzen die Entwicklung des Technologiesektors aufgrund angemessenerer Gewinnerwartungen, rationaler Bewertungen und einer Fortsetzung der langfristigen Technologietrends optimistischer ein.

- Es ist unwahrscheinlich, dass die FAANGs den nächsten Technologie-Bullenzyklus anführen werden, vielmehr werden Stock Picking und eine starke Bewertungsstrategie immer wichtiger.

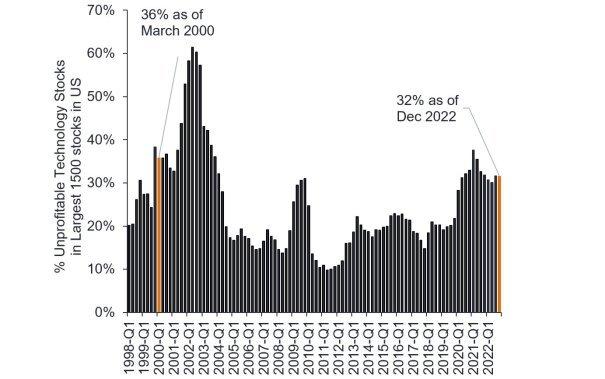

Rückblickend war 2020 eine generationenübergreifende Anomalie, in der eine beispiellose globale Pandemie auf Helikoptergeld der Zentralbanken traf, um den durch die weltweiten Lockdowns entstandenen wirtschaftlichen Schaden zu kompensieren Die folgenden zwei Jahre haben den Anlegern schmerzlich vor Augen geführt, dass die Fortschreibung pandemischer Wachstumsraten ebenso unrealistisch war wie die Erwartung, dass aus den fast 600 unrentablen Technologieunternehmen in den USA die hochprofitablen Technologieführer von morgen werden würden. Die Kursverluste von mehr als 70 % bei einigen unprofitablen Cloud-Software-, E-Commerce- und Fintech-Aktien[1] sowie die erheblichen Kursverluste bei den am höchsten bewerteten Technologieunternehmen, die im Jahr 2020 so gut abschnitten, erinnern an die dot.com-Blase und den Crash im Jahr 2000.

Tech-Bewertungen wurden angepasst

Der Auslöser für diesen Verlust war eine deutliche Korrektur der Zinserwartungen infolge des Inflationsanstiegs. Angesichts der späten und aggressiven Zinserhöhungen der US-Notenbank (Fed) und der bereits einsetzenden Konjunkturverlangsamung gehen wir jedoch davon aus, dass der Höhepunkt der Zinserwartungen überschritten ist und damit auch der Höhepunkt der Bewertungsabschläge für Wachstumstechnologieunternehmen. Ein Großteil der Bewertungsabschläge, mit denen die überschüssigen Gewinne im Technologiesektor im Jahr 2020 infolge der Pandemie und der damit einhergehenden Beschleunigung der Technologieeinführung abgefedert werden sollten, scheint nun abgeschlossen zu sein.

Im Fokus der Investoren: Rentabilität und Cashflow

Selbst wenn es der Fed gelingt, die Inflation einzudämmen, werden die Zinsen nicht auf Null sinken. Die Zentralbanken werden ihre aufgeblähten Bilanzen (die Zentralbanken haben ihre Vermögenswerte durch Anleihekäufe aufgebläht, um die Wirtschaft anzukurbeln), die durch die globale Finanzkrise und die Pandemie entstanden sind, weiter abbauen müssen. Der Bullenmarkt von 2009 bis 2022 war von Nullzinsen und quantitativer Lockerung (QE) geprägt; der nächste Bullenzyklus wird sich deutlich unterscheiden. Die Unternehmen müssen bei der Finanzierung und Kapitalbeschaffung autark sein, was zu einer Konzentration auf Profitabilität und einen positiven freien Cashflow führt.

Echte Wachstumsunternehmen brauchen einen Wettbewerbsvorsprung und das richtige Geschäftsmodell, um Geld zu verdienen. Es hat rund 20 Jahre gedauert, bis unprofitable Technologiewerte nach der Dot-Com-Blase wieder populär wurden. Solange es nicht wieder zu globalen Lockdowns und „kostenlosem“ Geld kommt, ist es unwahrscheinlich, dass diese Art von Technologiewerten den nächsten Bullenzyklus bestimmen wird.

Durch Stock Picking Gewinner und Verlierer identifizieren

FAANG ist ein Akronym für die fünf best-performenden US-Tech-Aktien, die das Wachstum des Technologiesektors in der letzten Hausse prägten. Der Grund: Sie profitierten maßgeblich von der mobilen Cloud-Ära und von ihrer führenden Marktposition, die es ihnen ermöglichte, stärker zu wachsen als der Rest des Aktienmarktes. Angesichts ihrer Größe, der Sättigung einiger ihrer Märkte und des regulatorischen Gegenwinds ist es unrealistisch zu erwarten, dass diese Technologiegiganten im nächsten Haussezyklus eine ähnliche Wachstumsprämie erzielen werden. Es werden neue Technologietrends aufkommen und neue Marktführer, die in der Lage sind, ein überdurchschnittliches Wachstum zu erzielen. Der Aktienmarkt wird dies honorieren und neue Marketing-Akronyme prägen. Ähnlich wie vor zehn Jahren, als der Technologieindex von PC- und Speicherunternehmen dominiert wurde, dürfte dieser neue Zyklus erhebliche Chancen für Bottom-up-Stockpicker und aktive Investoren bieten, die diese künftigen Marktführer identifizieren können.

Tech – der Lösungsanbieter

Langfristige Technologietrends sind nach wie vor erfolgreich, da sie auf eine Vielzahl globaler Herausforderungen reagieren. Ob es um die Bekämpfung des Klimawandels, den Rückgang der chinesischen Arbeitskräfte, den Mangel an qualifizierten Arbeitskräften oder die steigenden Rohstoffkosten geht, alle Unternehmen streben nach Effizienz und wollen mit weniger mehr erreichen. Technologie bleibt die Lösung, denn sie liefert schnellere, bessere und günstigere Produkte, unterstützt durch das Mooresche Gesetz, für eine wachsende digitale Bevölkerung, die neue Technologien eher annimmt.

ChatGPT ist nur das jüngste Beispiel für die Fähigkeit der Technologie, die Produktivität zu steigern, und stellt einen Wendepunkt für die generative KI bei der Erstellung von Inhalten dar. Auch wenn seine tatsächliche Intelligenz noch begrenzt ist, hat ChatGPT die KI demokratisiert. Mit 100 Millionen Nutzern in nur zwei Monaten seit seiner Einführung treibt der Chatbot die Innovation voran und bringt KI als Co-Piloten in zahlreiche Softwareanwendungen. Codierung, Bildung, Recht, Marketing und Journalismus sind nur einige der Branchen, die von den Produktivitätssteigerungen durch generative KI profitieren könnten.

Hype und echtes säkulares Wachstum müssen streng getrennt werden

Bei der Bewertung neuer Technologien ist es wichtig, den Hype-Zyklus zu im Hype Zyklus nicht den Kompass zu verlieren, indem man sich auf realistische Wachstums- und Gewinnerwartungen und nicht nur auf das Umsatzwachstum konzentriert. Unseres Erachtens ist die Entwicklung der Gewinnschätzungen der wichtigste Faktor für die Aktienrenditen. Die Pandemie führte zu unrealistischen Wachstumserwartungen, die sich als unhaltbar erwiesen. Der breitere Aktienmarkt, einschließlich des Technologiesektors, muss sich nun auf eine sich abschwächende Wirtschaft einstellen, wobei die einzige wirkliche Debatte eine weiche oder harte Landung ist.

Die Gewinnerwartungen der Unternehmen blieben bis 2022 für die meisten Technologieunternehmen – mit Ausnahme einiger zyklischer, konjunktursensiblerer Bereiche – weiterhin hoch. Im weiteren Jahresverlauf wurden jedoch die ersten breiteren Gewinnprognosen nach unten korrigiert – ein Prozess, der sich bis Anfang 2023 fortgesetzt hat. Dadurch sind die Gewinnerwartungen auf ein vernünftigeres Niveau gesunken. Wir glauben, dass der Sektor kurz vor dem Abschluss dieses Korrekturprozesses steht (siehe Abbildung 2). Zuletzt verzeichnete Intel im vierten Quartal den stärksten Gewinnrückgang seit zwei Jahrzehnten, die Gewinne im Speichergeschäft von Samsung brachen im vierten Quartal um 90 % ein und Amazon Web Services meldete im Januar 2023 ein deutlich schwächer als erwartetes Umsatzwachstum. Dies sind nur einige Beispiele für größere Korrekturen, die wir für den Sektor einkalkuliert haben.

Warten auf die Marktführer von morgen

Neben den langfristigen Technologietrends, die unverändert bestehen, stimmen uns angemessenere Gewinnerwartungen und rationale Bewertungen optimistischer hinsichtlich der Aussichten für den Technologiesektor. Für aktive Investoren, die sich auf Fundamentaldaten wie Gewinne und Cashflows konzentrieren, war die Erfahrung von 2022 zwar bitter, aber letztlich befreiend. In der Vergangenheit dauerten Bärenmärkte in der Regel nicht so lange – zu Jahresbeginn 2023 befanden wir uns allerdings bereits über ein Jahr in dieser Baisse. Der nächste Bullenmarktzyklus wird kommen und hat vielleicht sogar schon begonnen. Seit den 1930er Jahren hat der Technologiesektor in 20 von 23 Bullenzyklen andere Sektoren outperformt. Dies ist also keineswegs nur ein aktuelles Phänomen.[2] Dieser neue Bullenzyklus – wenn er denn kommt – dürfte jedoch profitable Technologieunternehmen honorieren und den Staffelstab von den FAANG-Aktien an neue Marktführer weitergeben.

Diese Pressemitteilung ist ausschließlich für den Gebrauch von Medienvertretern bestimmt und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Investoren verwendet werden. Wir können Telefonanrufe zur wechselseitigen Absicherung, zur Verbesserung des Kundenservice und zwecks regulatorisch erforderlicher Aufzeichnungen speichern.

[1] Von Ende 2021 bis Anfang März 2022. Cnbc.com: Hier sind die 10 am schlechtesten abschneidenden Tech-Aktien der letzten Zeit.

[2] Oppenheimer & Co., Bloomberg. Die Wertentwicklung in der Vergangenheit sagt nichts über künftige Erträge aus.

Janus Henderson Group ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 31. Dezember 2022 ein Anlagevermögen von etwa 287 Milliarden US-Dollar (ca. 269 Mrd. Euro) und hat über 2.000 Mitarbeiter sowie Büros in 23 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

Dolphinvest Communications

Telefon: +49 (69) 3399-7813

E-Mail: hrauen@dolphinvest.eu

![]()