-

Wealthcap vermietet 16.600 qm Hotelfläche in Jena an Dorint

Der Real-Asset- und Investment-Manager Wealthcap verzeichnet einen signifikanten Vermietungserfolg. Die Dorint Hotelgruppe hat einen langfristigen Pachtvertrag über rund 16.600 qm verteilt auf 140 Zimmer im Hotel Esplanade in der Jenaer Goethe Galerie abgeschlossen. Damit folgt die Marke ab 1. Januar 2024 auf den derzeitigen Betreiber Steigenberger. „Dieser Vermietungscoup in der Goethe Galerie ist ein tolles Ergebnis für alle Beteiligten. Der neue langfristige Pächter Dorint ist ein erfahrener Betreiber mit einem klaren Konzept und einer attraktiven Marke. Ein großes Dankeschön geht an unser Asset-Management-Team, das den Vertrag verhandelt und den Erfolg für unsere Anleger erzielt hat“, sagt Janny Stimmer, Leiterin Asset Management Süd & Ost bei Wealthcap. Die Goethe Galerie ist…

-

„Wealthcap Solar 1“ erhöht Ausschüttungsprognose um fast 40 Prozent

Aktives Asset-Management realisiert Optimierungen insbesondere bei der Finanzierungsstruktur Ausschüttung 2022 erreicht 7,87 % statt prognostizierten 6,75 % Fondsobjekt „Solarpark Lieberose“ erzeugt ca. 54 Mio. Kilowattstunden Strom pro Jahr Der Real-Asset- und Investment-Manager Wealthcap blickt mit seinem Fonds „Wealthcap Solar 1“ auf ein außerordentlich positives Geschäftsjahr 2022 zurück. Durch Erfolge im aktiven Asset-Management sowie ein besonders sonnenreiches Vorjahr schüttet Wealthcap seinen Anleger:innen 7,87 % des Anlagebetrags aus – gegenüber ursprünglich geplanten 6,75 %. Auch die Ausschüttungsprognose bis zum Laufzeitende hebt Wealthcap deutlich an: Bis 2029 soll der Wert der kumulierten Ausschüttungen um 38,43 % über der bisherigen Prognose bei nun 291,87 % liegen. „Diese erfreuliche Outperformance ist das Resultat der…

-

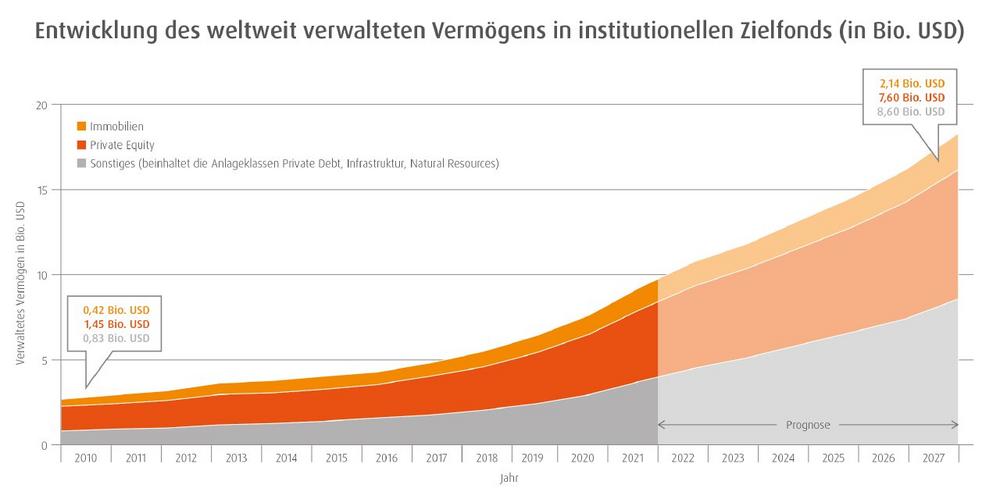

Wealthcap-Marktüberblick: Zielfondsinvestments für Private Equity und Immobilien trotz Krise weiter nachgefragt

87 % (Private Equity) bzw. 70 % (Immobilien) der Investor:innen planen höhere oder stabile Allokation Renditeerwartungen der Anlegerschaft für 2022 zu 87 % (Private Equity) bzw. 72 % (Immobilien) erfüllt oder übertroffen Markt geprägt von Abwarten bei Platzierungen, wachsender Anbieterkonsolidierung und Fokus auf Value-Add Bereits zum achten Mal veröffentlicht der Real-Asset- und Investment-Manager Wealthcap seinen Marktüberblick zu weltweiten Zielfondsinvestments mit Fokus auf die Anlageklassen Private Equity und Immobilien. Trotz der zuletzt wirtschaftlich herausfordernden makroökonomischen Situation steigt das weltweit verwaltete Vermögen in den untersuchten Assetklassen kontinuierlich weiter an. Auch die Zufriedenheit der Investor:innen mit der Renditeentwicklung bewegt sich weiterhin auf hohem Niveau. Entsprechend beabsichtigt eine große Mehrheit die eigene Allokation…

-

Neue Wealthcap-Research-Themenreihe zu Alternatives: 64 % der Privatanleger halten Finanzkrisen für nicht vorhersehbar

Themenreihe mit Investorenbefragung widmet sich Private Equity & Private Real Estate in Zeiten der Krise Erster Teil „Das Unbekannte vorhersehen“: Mehrzahl der Investoren hält Finanzkrisen für nicht vorhersehbar Diversifizierung und langfristiger Anlagehorizont entscheidend für Widerstandsfähigkeit in Krisenzeiten Krisen schlagen sich im Fundraising für Alternatives historisch erst mit ein bis zwei Jahren Verspätung nieder Mit Alternative Investments durch die Zeitenwende – diesem Thema widmet der Real-Asset- und Investment-Manager Wealthcap ab März eine neue Research-Themenreihe. In insgesamt fünf Beiträgen, die sukzessive auf dem Wealthcap Expertise-Blog erscheinen, analysieren interne und externe Experten aus verschiedenen Fachbereichen die Robustheit der Anlageklassen Private Equity und Private Real Estate und ordnen Investmentstrategien sowie deren Bedeutung in herausfordernden Marktsituationen ein.…

-

„Wealthcap Private Equity 17/18“ schüttet 14 % an Anleger aus

Auszahlung von 4,2 Millionen Euro im Q1 an über 650 Investor:innen des „Wealthcap Private Equity 17/18“ Positive Zielfonds-Bilanz 2022 – mehr als 61 Millionen Euro an Ausschüttungen Weitere Ausschüttungen der mittlerweile 25 Private-Equity-Large-Buyout-Produkte für 2023 in Prüfung „Wealthcap Fondsportfolio Private Equity 23/24“ erreicht im Q1/2023 Platzierungsvolumen von voraussichtlich über 100 Millionen Euro Der Real-Asset- und Investment-Manager Wealthcap kündigt noch für das erste Quartal 2023 eine Ausschüttung aus dem „Wealthcap Private Equity 17/18“ an. Ende Februar zahlt das Unternehmen 4,2 Millionen Euro an 658 Anleger:innen aus. Dies entspricht 14 % ihrer Kapitalzusagen. Das erfolgreiche Ergebnis spiegelt die langjährige Expertise von Wealthcap bei der Auswahl qualitativer Zielfondspartner und das herausragende paneuropäische Netzwerk…

-

6. Wealthcap Marktcheck zeigt: Gestreute Zielfonds sind gerade in Krisenzeiten gefragt

Streuung als Top-Argument für Zielfondsinvestments Beliebteste Anlageobjekte für Zielfonds (68 %) sind Immobilien – vor erneuerbarer Energie, Infrastruktur und außerbörslichen Unternehmensbeteiligungen (Private Equity) Streuung von Investments für knapp 9 von 10 Anleger:innen (sehr) wichtig Der Real-Asset- und Investment-Manager Wealthcap hat in seinem aktuellen Marktcheck die Bedeutung von Zielfondsinvestments, also gestreuten Private-Capital-Investitionen, in der gegenwärtig herausfordernden Marktlage untersucht. In Zusammenarbeit mit dem Markt- und Meinungsforschungsinstitut Civey wurden im vierten Quartal 2022 1.000 Privatkunden mit einem verfügbaren Vermögen von mindestens 100.000 Euro befragt. Im Fokus stand das Thema Diversifikation. Für die Mehrzahl der Anlegenden ist sie ein wichtiges Motiv bei der Wahl der Kapitalanlage und gleichzeitig ein zentrales Argument für Zielfondsinvestments. Streuung…

-

Starkes Jahresergebnis 2022: Wealthcap vermietet 175.000 qm mit einem Mietwert von über 150 Mio. Euro

Signifikante Vermietungserfolge in herausfordernder Marktlage belegen Attraktivität von Immobilien-Anlagen 28 % der Fläche entfallen auf neu abgeschlossene Verträge – 72 % auf Prolongationen Vorzeitige Mietvertragsverlängerung einer 50.000 qm großen Logistikimmobilie in Memmingen Der Real-Asset- und Investment-Manager Wealthcap blickt auf ein erfolgreiches Jahr mit starkem Vermietungsergebnis zurück. Trotz herausfordernder Marktumstände stehen aufgrund der hauseigenen Expertise im Vermietungs-, Asset- und Portfolio-Management signifikante Vermietungserfolge von rund 175.000 qm Fläche mit einem Mietwert von über 150 Millionen Euro zu Buche. „Für uns sind diese erfreulichen Zahlen ein positiver Beleg dafür, dass Immobilienfonds mit der richtigen Diversifizierungs-, Asset-Management- und Vermietungsstrategie, auch in schwierigen Marktlagen attraktive Investmentvehikel sind und eine wichtige Beimischung im Portfolio von Investoren…

-

„Wealthcap Immobilien Deutschland 46“ führt erfolgreiche Private-Banking-Fonds-Reihe fort

Mixed-Use-Immobilie in Dresden mit ca. 18.500 qm als Investitionsobjekt Objekt erhielt Gold- und Diamant-Zertifizierung von der Deutschen Gesellschaft für Nachhaltiges Bauen e. V. Geplante Ausschüttungen von durchschnittlich ca. 3,25 % p. a. bei angestrebter Zielrendite von ca. 4,0 % Produkt nach Artikel 8 der Offenlegungsverordnung Der Real-Asset- und Investment-Manager Wealthcap startet zum Jahresbeginn den Vertrieb des neuen geschlossenen Fonds „Wealthcap Immobilien Deutschland 46“. Wie seine Vorgänger richtet sich der Artikel-8-Fonds an vermögende Privatkund:innen, überwiegend aus dem Segment Wealth Management und Private Banking. Bei geplanten Ausschüttungen von durchschnittlich ca. 3,25 % p. a. ist eine Zielrendite von ca. 4,0 % (IRR) angestrebt. Der Single-Asset-Fonds beinhaltet bereits ein Investitionsobjekt: das „Haus Postplatz“,…

-

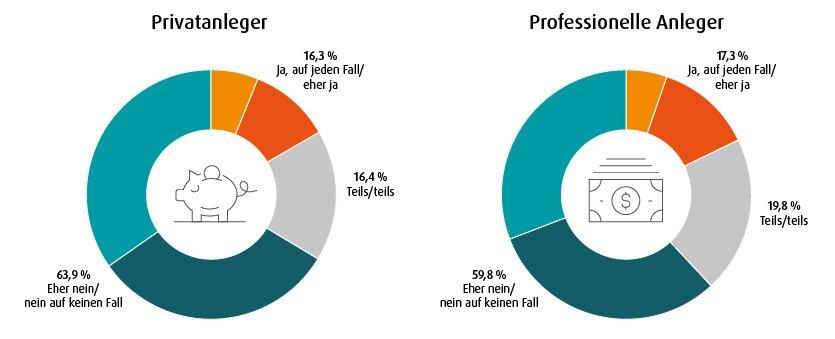

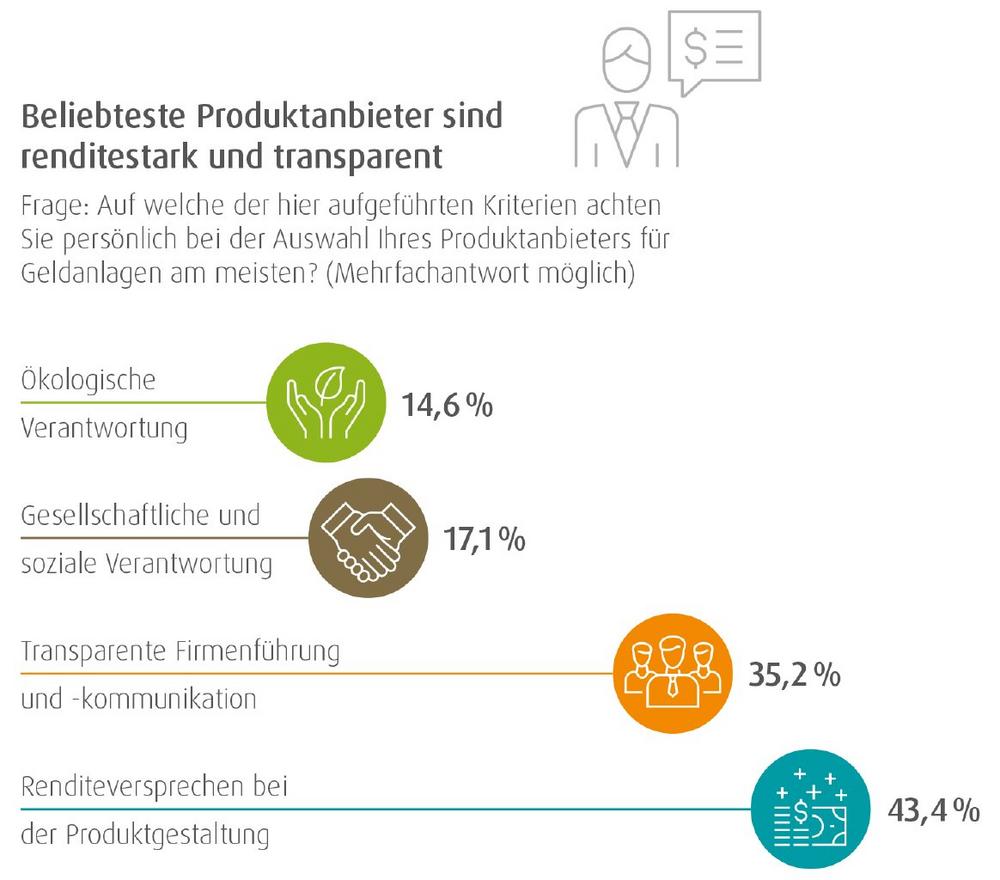

Wealthcap Marktcheck „verantwortungsvolle Geldanlage“: Nachhaltige Investments ohne Renditeabstriche sind gefragt

Mehr als 50 % der Anleger:innen halten Rendite und Nachhaltigkeit für vereinbar Rendite für Mehrheit (51,1 %) Priorität vor ESG-Faktoren (34,7 %), auch bei explizit verantwortungsvoller Geldanlage ESG-Kriterien bei der Auswahl des Produktanbieters mit entscheidend Anleger:innen definieren verantwortungsvolles Investieren primär als langfristig, nachhaltig und transparent Der Real-Asset- und Investment-Manager Wealthcap und das Meinungsforschungsinstitut Civey haben private Investor:innen nach deren Präferenzen hinsichtlich einer verantwortungsvollen Kapitalanlage befragt. Die Ergebnisse zeigen, dass Investments mit einem nachhaltigen Beitrag gewünscht sind, wenn sie zudem eine gute Rendite bieten. „Die Erwartungen an eine verantwortungsbewusste Geldanlage sind deutlich gestiegen. Heutzutage geht es um doppelte Nachhaltigkeit, das heißt nachhaltig auskömmliche Renditen zu erwirtschaften mit ökologisch und sozial nachhaltigen…

-

10. Wealthcap Marktüberblick Büroimmobilien: Anleger:innen differenzieren zunehmend und schätzen krisenrobuste Assets

Geopolitische Unsicherheiten und Zinswende dämpfen Dynamik am Investitionsmarkt und erfordern eine Neuorientierung Moderate Preiskorrekturen sorgen erstmals seit Jahren wieder für Umkehrtendenzen bei den Spitzenrenditen Spitzenmieten weiterhin stabil, aber an Qualitätsanspruch der Mieter:innen gekoppelt Der Real-Asset- und Investment-Manager Wealthcap hat den mittlerweile 10. Marktüberblick Büroimmobilien veröffentlicht. Die halbjährliche Publikation liefert eine Einschätzung zur Entwicklung der Büroimmobilienmärkte in den deutschen Top-7-Städten. In der regelmäßigen Serie bietet Wealthcap in Zusammenarbeit mit dem Immobiliendienstleister JLL eine Bewertung und Analyse zum makroökonomischen Marktumfeld, zu den Verhaltensvariablen von Anleger:innen und Finanzierern sowie zum Büroinvestitions- und Bürovermietungsmarkt. „Unsere mittlerweile zehn Marktüberblicke zeigen für die vergangenen fünf Jahre einen überwiegend positiven Büromarktzyklus in puncto Markt- und Investitionsumfeld. Die…