J.P. Morgan Asset Management: Bedeutung alternativer Anlagen für die Portfoliostabilität in Zeiten kaum vorhandener Zinserträge

- Anleihen können heute nur noch wenig Portfolioschutz bieten

- Diversifizierungsvorteil alternativer Anlageklassen nutzen

- „Guide to Alternatives“ bietet Übersicht

Laut den Experten von J.P. Morgan Asset Management wird die Frage der Portfoliokonstruktion für Anleger angesichts der extrem niedrigen Zinsen auf Staatsanleihen weit über Covid-19 eine der größten Herausforderungen bleiben. Denn Staatsanleihen haben in einem Portfolio traditionell zwei Rollen übernommen: Einerseits waren sie eine Quelle stetiger und stabiler Erträge. Und andererseits haben sie den Portfolios in Zeiten von Marktstress Schutz geboten. „Traditionell sind Rezessionen mit einer Senkung der Zinssätze durch die Zentralbanken einhergegangen, wodurch die Anleihekurse in Phasen mit fallenden Aktienkursen stiegen. Dadurch verringerte sich in Baissemärkten der Gesamtbetrag der Kapitalverluste. Wenn wir einen Blick in die Zukunft werfen, sieht es nicht so aus, als würden die Staatsanleihen der Industrieländer auch nur einen der beiden Zwecke ausreichend erfüllen können“, betont Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt. Da heute selbst Staatsanleihen mit langer Laufzeit in weiten Teilen Europas nur sehr geringe bis gar keine Erträge einbringen, bleibt für Zeiten von Marktstress nur wenig Puffer.

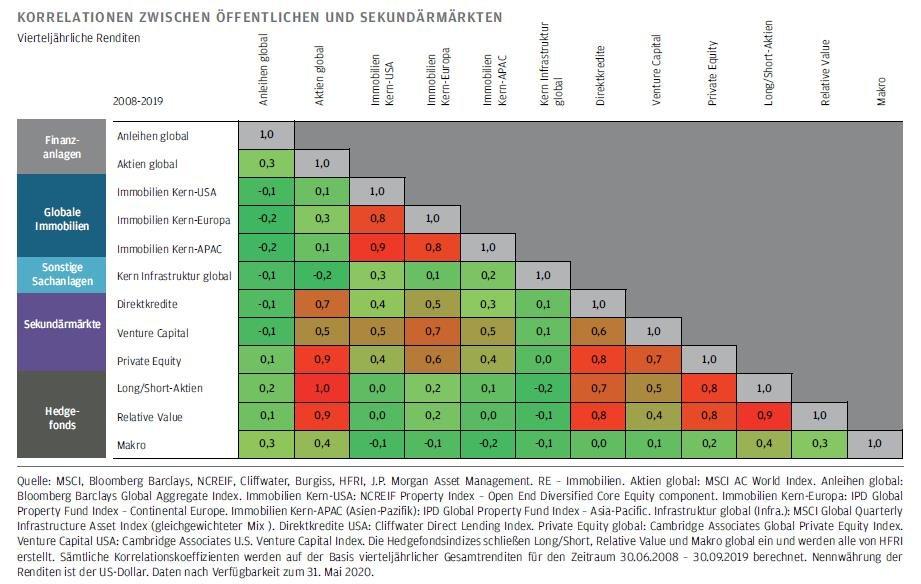

„Wer nun bei der Portfoliokonstruktion die Allokation in Staatsanleihen deutlich reduziert, beispielsweise in Aktien oder Hochzinspapiere, kann zwar die Renditeaussichten verbessern, allerdings wäre dieses Portfolio wesentlich schlechter gegen Ausschläge von Volatilität gewappnet. Die Herausforderung für Anleger besteht also darin, Anlagen zu finden, die eine geringe Korrelation zu Aktien aufweisen und im Idealfall gleichzeitig Erträge generieren“, führt der Stratege aus.

Denn gerade in volatilen Marktphasen wie im März spielen Korrelationen eine wichtige Rolle. Die dramatische Marktentwicklung hatte viele Marktteilnehmer zu einer Flucht in Liquidität veranlasst, sodass es vorübergehend zu einem gleichzeitigen Kursrückgang sowohl bei Risikoanlagen, als auch bei den vermeintlich ‚sicheren Häfen‘ der Staatsanleihen kam. Für viele Portfolios funktionierte somit in der Phase der größten Unsicherheit die klassische Diversifikation zwischen qualitativ hochwertigen Anleihen und Aktien nicht mehr.

Eine Lösung für diese Problematik bieten alternative Anlageklassen: Nicht nur dass sie zu einer deutlich stabileren Entwicklung als die an öffentlichen Börsenplätzen gehandelten Werte tendieren, weil sie nicht täglich oder gar minütlich gehandelt werden – was allein aus buchhalterischer Sicht für mehr Stabilität im Portfolio sorgt. Auch ihre Korrelation zu klassischen Anlageklassen wie Aktien und Staatsanleihen ist relativ gering und teilweise sogar negativ, womit sie effizient zur Diversifikation beitragen. Und angesichts des anhaltenden Niedrigzinsumfelds ist ein weiterer wichtiger Faktor, dass alternative Anlageklassen auch als beständige Ertragsquelle dienen können, ohne dabei das Risiko eines Portfolios signifikant zu erhöhen.

So haben sich in der Coronakrise unter anderem liquide Makro-Strategien bewährt, die dank Hedging- und Relative-Value-Strategien einen guten Schutz gegen die Marktvolatilität boten. Weniger liquide, aber mit nachhaltigen Ertragschancen, sind Anlagen in Immobilien und Infrastruktur, die relativ hohe Erträge bei einer relativ geringen Korrelation zu den Aktienmärkten bieten.

Guide to Alternatives als Leitfaden der wichtigsten Trends für alternative Anlageklassen

Immer mehr Investoren lernen auf der Suche nach Ertrag und Portfoliostabilität die Vorteile alternativer Anlageklassen zu schätzen. Nach wie vor mangelt es jedoch an Orientierungshilfen, die der Komplexität dieser Anlageklasse gerecht werden. Um Anleger dabei zu unterstützen, eine Strategie und einen Prozess zur Evaluation und Portfoliointegration dieser Anlageklassen zu entwickeln, hat J.P. Morgan Asset Management bereits im Jahr 2019 den Guide to Alternatives entwickelt. Diese vierteljährlich aktualisierte Publikation bietet eine objektive Darstellung der wichtigsten Themen, die bei alternativen Anlageklassen eine Rolle spielen, und gibt umfangreiche Einblicke. Im Fokus stehen makroökonomische Themen wie Kapitalbeschaffung oder Managerstreuung sowie Analysen von Marktdaten rund um die Themenbereiche „Real Assets“ mit Immobilien, Infrastruktur und Transport, „Private Markets“ mit Private Credit und Private Equity sowie Hedgefonds. Die englischsprachige Publikation setzt in der aktuell veröffentlichten Ausgabe zudem folgende Themenschwerpunkte: Differenzierung bei Gewerbeimmobilien, Kerninfrastruktur und COVID-19, Private Kredite und CLOs, Wirtschaftlicher Abschwung & Private Equity.

So bietet der Guide to Alternatives objektive Informationen für alternative Anlageklassen, die weniger transparent sind als beispielsweise Aktien oder Anleihen und hilft, Anleger bei den Entscheidungen zur Allokation alternativer Anlagen zu unterstützen.

Für das Market Insights Programm von J.P. Morgan Asset Management arbeiten exklusiv 30 Kapitalmarktexpertinnen und -experten rund um den Globus. Es wird seit über 15 Jahren produktneutral angeboten. Ziel des Market Insights Programms ist, die globalen Kapitalmärkte zu beleuchten und regelmäßig verlässliche Erkenntnisse rund um das aktuelle wirtschaftliche Umfeld zu vermitteln. Ziel ist, eine wertvolle Unterstützung bei der Informationsbeschaffung zu leisten und zu ermöglichen, fundierte Anlageentscheidungen zu treffen.

Der Guide to Alternatives bietet ein umfangreiches und aktuelles Spektrum von Daten der Anlageklassen Global Real Estate, Infrastruktur, Private Equity und Hedgefonds. Um einen objektiven und neutralen Blick auf die „Alternatives“ zu ermöglichen, ist der „Guide“ frei von jeglicher „Hausmeinung“ von J.P. Morgan Asset Management. Eine aktualisierte englische Version erscheint jeweils zum Quartalsende im März, Juni, September und Dezember. So lässt sich sicherstellen, dass jederzeit Zugriff auf die neuesten Daten verfügbar ist.

Den vollständigen Guide to Alternatives erhalten Sie unter J.P. Morgan Asset Management – oder lassen Sie sich auf den Verteiler setzen.

Wichtige Hinweise:

Das “Market Insights“ Programm bietet umfassende Informationen und Kommentare zu den globalen Märkten auf produktneutraler Basis. Das Programm analysiert die Auswirkungen der aktuellen Wirtschaftsdaten und veränderten Marktbedingungen, um Kunden einen besseren Einblick in die Märkte zu vermitteln und fundierte Anlageentscheidungen zu fördern. Für die Zwecke von MiFID II sind das J.P. Morgan Asset Management „Market Insights“ und „Portfolio Insights“ Programm eine Marketingkommunikation und fallen nicht unter MiFID II / MiFIR Anforderungen, die in Zusammenhang mit Research stehen. Darüber hinaus wurden das J.P. Morgan Asset Management „Market Insights“ und „Portfolio Insights“ Programm als nicht unabhängiges Research nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die zur Förderung der Unabhängigkeit von Research dienen. Sie unterliegen auch keinem Handelsverbot vor der Verbreitung von Research.

Die in diesem Dokument geäußerten Meinungen stellen weder eine Beratung noch eine Empfehlung für den Kauf oder Verkauf von Anlageinstrumenten dar, noch sichert J.P. Morgan Asset Management oder eine seiner Tochtergesellschaften zu, sich an einer der in diesem Dokument erwähnten Transaktionen zu beteiligen. Sämtliche Prognosen, Zahlen, Einschätzungen oder Anlagetechniken und -strategien dienen nur Informationszwecken, basierend auf bestimmten Annahmen und aktuellen Marktbedingungen, und können jederzeit ohne vorherige Ankündigung geändert werden. Alle in diesem Dokument gegebenen Informationen werden zum Zeitpunkt der Erstellung als korrekt erachtet. Jede Gewährleistung für ihre Richtigkeit und jede Haftung für Fehler oder Auslassungen wird jedoch abgelehnt. Zur Bewertung der Anlageaussichten bestimmter in diesem Dokument erwähnter Wertpapiere oder Produkte sollten Sie sich nicht auf dieses Dokument stützen. Darüber hinaus sollten Investoren eine unabhängige Beurteilung der rechtlichen, regulatorischen, steuerlichen, Kredit- und Buchhaltungsfragen anstellen und zusammen mit ihren professionellen Beratern bestimmen, ob eines der in diesem Dokument genannten Wertpapiere oder Produkte für ihre persönlichen Zwecke geeignet ist. Investoren sollten sicherstellen, dass sie vor einer Investitionen alle verfügbaren relevanten Informationen erhalten. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen, und die Anleger erhalten das investierte Kapital unter Umständen nicht in vollem Umfang zurück. Sowohl die historische Wertentwicklung als auch die historische Rendite sind unter Umständen kein verlässlicher Indikator für die zukünftige Wertentwicklung. Wechselkursschwankungen können sich positiv oder negativ auf den Wert von Anlagen auswirken. Kapitalanlagen in kleineren Unternehmen sind unter Umständen mit einem höheren Risiko verbunden, da sie für gewöhnlich empfindlicher auf Marktbewegungen reagieren. Kapitalanlagen in Schwellenländern können stärkeren Schwankungen unterliegen und gehen daher mit einem erhöhten Risiko für Ihr Kapital einher. Darüber hinaus kann die wirtschaftliche und politische Situation in Schwellenmärkten instabiler sein als in etablierten Volkswirtschaften, was sich unter Umständen ungünstig auf den Wert der getätigten Kapitalanlagen auswirken kann. Es liegt in der alleinigen Verantwortung des Empfängers, seine Eignung zu prüfen und beim Erhalt dieses Dokuments und bei allen Anlageentscheidungen alle rechtlichen und regulatorischen Anforderungen zu erfüllen. Alle präsentierten Fallstudien dienen ausschließlich zur Veranschaulichung und stellen keine Beratung oder Empfehlung dar. Die dargestellten Ergebnisse sind nicht repräsentativ für die tatsächlichen Anlageresultate. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit.

Hinweis für Empfänger in der Region EMEA: Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Zudem werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/….

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für vergleichbare zukünftige Ergebnisse. Eine Diversifizierung garantiert keine Investitionserträge und eliminiert nicht das Verlustrisiko.

Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt.

Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien.

0903c02a8295f561

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.12.2019 ein Vermögen von rund 2 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von über 30 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios gemacht und verbessern damit die Entscheidungsqualität bei der Geldanlage verbessert. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

![]()