Kann ein Manager einen Value-Stil verfolgen und trotzdem ESG sein?

- Europäische ESG-Investitionsströme, die bisher kaum von Abwärtsbewegungen betroffen waren, wurden durch die erhöhte Marktvolatilität im Jahr 2022 negativ beeinflusst

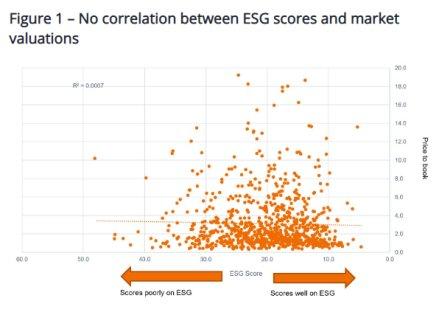

- Daten zeigen eine unbedeutende Beziehung zwischen dem ESG-Score und der Aktienbewertung

- Genügend günstige Aktien mit guten ESG-Ratings für Value-Manager vorhanden

Nachdem die Nettomittelzuflüsse seit 2016 stets gestiegen waren, verzeichneten europäische ESG-Aktienfonds im zweiten Quartal 2022 erstmalig Abflüsse. Während sich die erhöhte Marktunsicherheit auf die große Mehrzahl der Aktienstrategien im Jahr 2022 ausgewirkt hat, ist es besonders interessant, dass die Mittelflüsse in ESG-Fonds negativ werden, während sie von früheren „Risk-Off-Phasen“ an den Aktienmärkten nicht betroffen waren. Es erscheint unwahrscheinlich, dass sich die Anleger von nachhaltigen Investitionen abwenden. Vielmehr könnten sich die Kunden aber fragen, wieso ihre ESG-Allokationen dazu geführt haben, dass sie ein so großes Sektor- und Faktorexposure haben, das im Jahr 2022 eine dramatische Underperformance verursacht hat. Ein solches Exposure zeigt sich im Allgemeinen in einer stark übergewichteten Technologieposition und einer stark untergewichteten Position in Energie. Dies führt zu einer Verschiebung zugunsten des Growth-Stils. Während diese Positionierung in den letzten Jahren vielen ESG-Portfolios zugute kam, fragen sich die Anleger nun, ob der nächste Marktzyklus nicht eher durch Inflation geprägt sein wird.

Historische Zusammenhänge zeigen, dass bei einer höheren Trendinflation die Zinssätze höher sein werden und Value-Aktien besser abschneiden als Growth-Aktien. In den Inflationsperioden der 1970er Jahre und zwischen 2003 und 2006 schnitten die Sektoren Telekommunikation, Versorger, Energie, Bergbau und Baumaterialien am besten ab. Viele dieser Sektoren sind heute in den breiten Ausschlusslisten vieler ESG-Fonds enthalten.

Was bleibt dem Kunden, der sein Kapital verantwortungsvoll allokieren und hohe risikobereinigte Renditen erzielen möchte? Die übliche Antwort war, mit Value-Managern zu investieren. Aber kann man ein Value-Manager und ESG sein?

Kurz und knapp „ja“.

In den beiden Grafiken sind die ESG-Gesamtbewertungen für den europäischen Aktienmarkt im Vergleich zu ihren aktuellen Bewertungen dargestellt. Als Bewertungsmaßstab haben wir hier das Price-to-Book-Verhältnis verwendet, da es im Vergleich zu einem Gewinnmultiplikator wie dem Price-to-Earnings relativ stabil ist. Beide Diagramme zeigen eine geringe bzw. nicht vorhandene Beziehung (r-Quadrat < 0,0009) zwischen ESG-Score und Bewertung, was darauf hindeutet, dass das Universum nicht ausschließlich aus „teuren“ Aktien mit hohem ESG-Score besteht. Vielmehr sind wir der Meinung, dass es viele günstige Aktien mit guten ESG-Bewertungen gibt, aus denen Value-Manager auswählen können

Das Problem der Übergewichtung bestimmter Bereiche tritt häufig auf, wenn ESG-Kriterien allgemein auf Sektorebene und nicht auf Aktienebene berücksichtigt werden. In diesem Sinne sollten die Sektoren, die nachweislich eine Absicherung gegen Inflation bieten – Energie, Werkstoffe und Versorger – genauer betrachtet und mit der derzeit größten konsensualen Übergewichtung –Technologie – verglichen werden.

Zunächst wird in Abbildung 2 die Kohlenstoffintensität betrachtet (die Menge der Scope-1- und Scope-2-Emissionen, die pro Umsatzeinheit erzeugt werden).

Auf den ersten Blick mag es sinnvoll sein, die größten Emittenten aus dem Anlageuniversum auszuschließen, um damit zu einer nachhaltigeren Zukunft beizutragen. Bei dieser groben Schätzung wird jedoch übersehen, dass viele der kohlenstoffintensivsten Unternehmen eine enorm wichtige und notwendige gesellschaftliche Notwendigkeit befriedigen, nämlich die Beheizung unserer Häuser, die Errichtung von Schulen und Krankenhäusern usw. Darüber hinaus werden diese Sektoren eine wichtige Rolle bei der Erreichung eines reibungslosen Übergangs zur Kohlenstoffneutralität spielen. Aus Sicht der Portfoliokonstruktion würde ein Ausschluss dieser Sektoren verhindern, dass Kapital in Bereiche fließt, die dazu beigetragen haben, Anleger in Zeiten höherer Inflation zu schützen.

Betrachtet man die wesentlichen ESG-Scores und die Bewertung dieser kohlenstoffintensiven Sektoren, wird deutlich, dass die relativ kohlenstoffintensiven Sektoren im Vergleich zum Technologiesektor einen besseren ESG-Score und eine niedrigere Bewertung aufweisen (Abbildung 3). Dies könnte eine gute Gelegenheit für Value-Manager sein, die Unternehmen mit starken ESG-Eigenschaften zu einem angemessenen Preis suchen.

Fazit

Auch wenn es derzeit schwer ist, von der mittelfristigen Inflationsentwicklung überzeugt zu sein, hat der Markt doch zunehmend ein höheres Zinsniveau eingepreist, als wir es in den letzten 15 Jahren erlebt haben. Bleibt es bei dieser Einschätzung, werden Anleger wahrscheinlich ihr Exposure in Growth- und insbesondere in Tech-Titeln diversifizieren müssen, um ihre risikoadjustierten Anlageziele zu erreichen. Dies sollte nicht bedeuten, dass der Wunsch nach verantwortungsbewussten Unternehmen und Managementteams aufgegeben wird. Das wird wahrscheinlich am ehesten von einem Fondsmanager erreicht, der jede einzelne Aktie individuell und nicht durch starre, breite Sektorausschlüsse bewertet.

Diese Pressemitteilung ist ausschließlich für den Gebrauch von Medienvertretern bestimmt und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Investoren verwendet werden. Wir können Telefonanrufe zur wechselseitigen Absicherung, zur Verbesserung des Kundenservice und zwecks regulatorisch erforderlicher Aufzeichnungen speichern.

Janus Henderson Group ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, quantitative Aktien-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 30. Juni 2022 ein Anlagevermögen von etwa 300 Milliarden US-Dollar und hat über 2.000 Mitarbeiter sowie Büros in 23 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-11

E-Mail: mustinova@dolphinvest.eu

![]()