J.P. Morgan Asset Management: Mehrwert dank Dividenden – auf lange Sicht 40 Prozent Anteil an Gesamtrendite

- Dividendenwachstum von 8 Prozent p.a. für die nächsten fünf Jahre erwartet

- 8 strukturelle Trends mit besonderen Chancen für Dividendentitel

- JPMorgan Investment Funds – Global Dividend Fund seit 14 Jahren mit überdurchschnittlicher Dividendenrendite

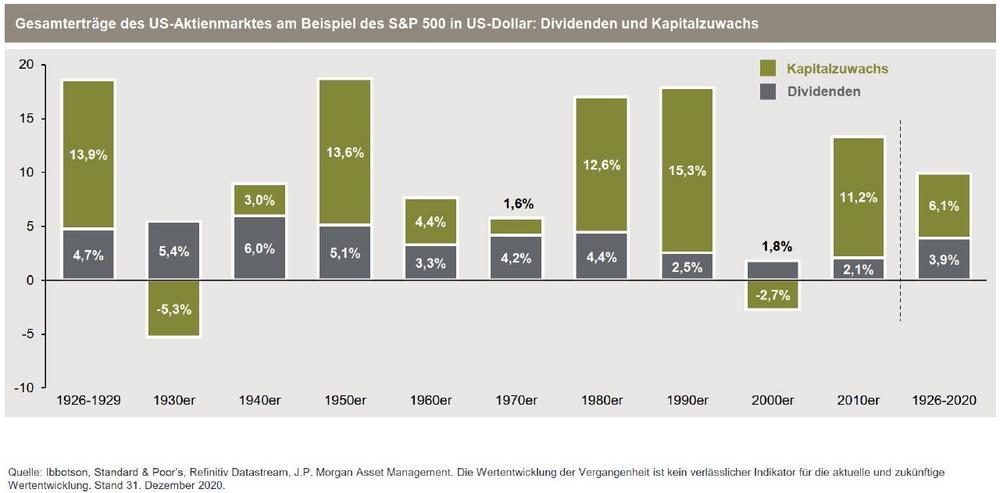

Das Nullzinsumfeld mit wenig Hoffnung auf ein baldiges Ende versetzt viele Anlegerinnen und Anleger in Sorge um die Ertragskraft ihrer Portfolios. Nach Ansicht von Sam Witherow, Manager des JPMorgan Investment Funds – Global Dividend Fund, können Dividenden in diesem Umfeld als Klassiker der ertragsstarken Anlageklassen ihre Vorteile besonders ausspielen: So führt auf der Suche nach Renditen aktuell kaum ein Weg an Dividendenaktien vorbei. „Wer hätte noch vor einigen Jahren erwartet, dass sich mit Aktien mehr Cashflow als mit Anleihen generieren lässt? Doch seit der Finanzkrise haben sich die Vorzeichen geändert und nach einem turbulenten Jahr in der Pandemie erlebt die Dividende als Ertragsquelle aktuell einen weiteren Aufschwung“, stellt der Dividendenexperte fest. Und auch historische Daten untermauern den langfristigen Mehrwert der Dividende: Wie eine fast hundertjährige Übersicht von J.P. Morgan Asset Management zeigt, machten zwischen 1926 und 2020 Dividenden im Durchschnitt knapp 40 Prozent der Gesamterträge der US-Aktien im S&P 500 aus.

Dividendenwachstum von 8 Prozent p.a. für die nächsten 5 Jahre erwartet

Ein Vorteil der Dividenden ist laut Sam Witherow, dass sie weniger volatil als Unternehmensgewinne sind, sich also gerade in Krisenzeiten deutlich stabiler zeigen. „Sicherlich sind Dividenden durch die Auswirkungen der Pandemie in Mitleidenschaft gezogen worden, aber die Erholung ist auf einem guten Weg.“ So war in diesem Jahr, wie nach Krisen üblich, ein überdurchschnittliches Dividendenwachstum zu beobachten. „Auch wenn es bereits eine robuste Erholung gab, sind wir sehr optimistisch, dass sich diese Entwicklung weiter fortsetzt. Für die nächsten fünf Jahre erwarten wir beispielsweise eine jährliche Wachstumsrate von acht Prozent bei der Dividende je Aktie im MSCI All Countries World Index“, erklärt der Dividenden-Fondsmanager.

Die Erfahrungen im Jahr 2020 waren regional unterschiedlich – während sich die Dividenden in den USA bemerkenswert widerstandsfähig und stabil zeigten, brachen die Dividendenrenditen in Europa rund ein Drittel ein – , was neben regulatorischen Restriktionen hauptsächlich an der Indexzusammensetzung lag. „Wir erwarten auch bei der weiteren Erholung eine beträchtliche Streuung und so gilt es selektiv vorzugehen“, betont Witherow. Vor allem im Value-Segment befänden sich viele Unternehmen mit höheren Ausschüttungen. Aus Sicht des Experten sollte sich die Divergenz zwischen Value- und Growth-Werten bald zugunsten von Value-Titeln materialisieren.

Langfristige Prognosen und Strukturwandel als Basis für Titelauswahl

Bei der Auswahl von Dividendentiteln im Global Dividend Fund setzt Sam Witherow auf ein Zusammenspiel unterschiedlicher Faktoren. Zunächst werden vielfältige Informationsquellen genutzt, um beispielsweise datenbasiert aus rund 10.000 Quartalsberichten Auffälligkeiten herauszufiltern. Da der Wert eines Unternehmens wesentlich von seinem zukünftigen Cashflow bestimmt wird, liegt beim aktiven Management dieser Kennzahl ein besonderes Augenmerk. Zudem gilt es, Veränderungen in Branchenumfeldern zu analysieren, um strukturellen Wandel berücksichtigen zu können, der über die Gewinner und Verlierer der Zukunft entscheidet. Sam Witherow und das globale Team der Research-Analysten haben acht strukturelle Trends identifiziert, von denen Dividendentitel langfristig besonders profitieren dürften, und auf die sie im Global Dividend Fund setzen: Big Data und Künstliche Intelligenz, Verlagerung in die Public Cloud, elektrische und autonom fahrende Fahrzeuge, Rückkehr der „Consumer Experience“, Konsumgewohnheiten von Millennials, Innovationen im Gesundheitswesen, die Energiewende sowie Renditesteigerungen von Banken.

Als ein Beispiel führt der Fondsmanager Microsoft an: „Die Chancen im Cloud-Geschäft bieten weiterhin viel Spielraum für zusätzliches Gewinnwachstum, das Unternehmen kann damit auch künftig auf ein bewährtes Geschäftsmodell setzen.“ Auch beim Halbleiterunternehmen Texas Instruments sieht Witherow attraktive Wachstumschancen, insbesondere im Hinblick auf die Entwicklungen im Segment der Elektroautos sowie beim automatischen Fahren.

Diversifizierte Mischung aus den verschiedenen Dividendensegmenten

Der seit genau 14 Jahren erfolgreiche Global Dividend Fund, den Sam Witherow zusammen mit Co-Manager Helge Skibeli verwaltet, konzentriert sich auf Investments in Unternehmen, die ein starkes und nachhaltiges Dividenden- und Cashflow-Wachstum verzeichnen. „Unser Team der global tätigen 80-Buy-Side-Analysten achtet insbesondere auf die Prognose der mittelfristigen Cashflows und Dividenden sowie auf die mittelfristigen strukturellen Wachstumsraten“, erläutert Witherow.

Ziel ist, eine attraktive Kombination aus Ertrags- und Kapitalwachstum zu erzielen, indem ein ausgewogenes Portfolio aus drei verschiedenen Arten von ertragstarken Dividendentiteln erstellt wird:

- Dividendentitel mit besonders hoher Rendite: Diese Aktien bieten eine Dividendenrendite, die weit über dem Marktdurchschnitt liegt und in der Regel die solide Ertragsbasis für das Portfolio darstellt. Typischerweise gehören dazu etablierte Unternehmen aus stabilen Branchen wie Telekommunikation, Immobilien und Versorger.

- „Kapitalvermehrer“: Diese Aktien haben zwar geringere Dividendenzahlungen, weisen aber in der Regel eine lange Erfolgsgeschichte stetig wachsender Dividenden auf. Unternehmen aus dem Gesundheitswesen und dem Basiskonsumgüterbereich fallen typischerweise in diese Kategorie.

- Dividendenaktien mit hohem Wachstum: Diese Aktien haben zwar aktuell eine niedrige laufende Rendite, aber es wird erwartet, dass sie durch steigende Ausschüttungen oder eine zyklische Erholung der Gewinne ein überdurchschnittliches Kapital- oder Ertragswachstum bieten. Eine Reihe von US-Finanzdienstleistern fällt derzeit in diese Kategorie.

Die Portfoliomanager überwachen die sich aus dem Portfolio ergebende Dividendenrendite und passen die Allokation der Aktien oder Positionsgewichte regelmäßig an, um ein angemessenes Gleichgewicht zwischen der aktuellen Rendite und dem Wachstumspotenzial zu erreichen. Sie überwachen auch den Anteil der Portfolioerträge aus jeder Position, um eine übermäßige Konzentration des Ertragsrisikos zu vermeiden.

Zunehmend beeinflussen auch ESG-Faktoren die langfristigen Prognosen und spielen eine zunehmend wichtige Rolle im Investmentprozess: „Unsere Philosophie ist es, dass Resilienz und Wachstum mit Nachhaltigkeit einhergehen sollten. Wir sind sowohl bei ‚E‘, ‚S‘ und ‚G‘ höher gewichtet als der Markt“, betont Witherow.

„Es kommt uns auf eine gut diversifizierte Mischung aus den verschiedenen Dividendensegmenten an – mit besonderem Fokus auf Qualität und Wachstum“, fasst Fondsmanager Sam Witherow die Philosophie im Global Dividend Fund zusammen. Mit dieser Strategie ermöglicht der Fonds eine überdurchschnittliche Dividendenrendite und höheres Dividendenwachstum bei weniger Dividendenkürzungen.

Informationen zum JPMorgan Investment Funds – Global Dividend Fund

A (DIV) EUR: WKN A1JQFE / ISIN LU0714179727 (vierteljährlich ausschüttend)

A (ACC) EUR: WKN A0M6Z3 / ISIN LU0329202252 (thesaurierend)

A (ACC) USD: WKN A0M6Z1 / ISIN LU0329201957 (thesaurierend)

Fondsmanager: Sam Witherow, Helge Skibeli

Referenzindex: MSCI All Country World Index (Total Return Net)

Auflegungsdatum: 28.11.2007

Fondsvolumen: 664,58 Millionen US-Dollar (Stand: 26.11.2021)

Weitere Informationen

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen. Währungsschwankungen können sich nachteilig auf den Wert, Preis und die Rendite eines Produkts bzw. der zugrundeliegenden Fremdwährungsanlage auswirken. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreffen von Prognosen kann nicht gewährleistet werden. Auch für das Erreichen des angestrebten Anlageziels eines Anlageprodukts kann keine Gewähr übernommen werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/emea-privacy-policy. Da das Produkt in der für Sie geltenden Gerichtsbarkeit möglicherweise nicht oder nur eingeschränkt zugelassen ist, liegt es in Ihrer Verantwortung sicherzustellen, dass die jeweiligen Gesetze und Vorschriften bei einer Anlage in das Produkt vollständig eingehalten werden. Es wird Ihnen empfohlen, sich vor einer Investition in Bezug auf alle rechtlichen, aufsichtsrechtlichen und steuerrechtlichen Auswirkungen einer Anlage in das Produkt beraten zu lassen. Fondsanteile und andere Beteiligungen dürfen US-Personen weder direkt noch indirekt angeboten oder verkauft werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Verkaufsprospekts, der Wesentlichen Anlegerinformationen (Key Investor Information Document – KIID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Jahres- und Halbjahresberichte sowie die Satzungen der in Luxemburg domizilierten Produkte von J.P. Morgan Asset Management bei der deutschen Informationsstelle, JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt oder unter http://www.jpmorganassetmanagement.de; in Österreich bei JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien sowie der Zahl- u. Informationsstelle Uni Credit Bank AG, Schottengasse 6-8, A-1010 Wien sowie unter http://www.jpmorganassetmanagement.at oder bei Ihrem Finanzvermittler kostenlos auf Deutsch erhältlich. Eine Zusammenfassung der Anlegerrechte ist auf Deutsch abrufbar unter https://am.jpmorgan.com/de/anlegerrechte. JPMorgan Asset Management (Schweiz) GmbH, Dreikönigstrasse 37, CH-8002 Zürich, fungiert als Vertreter der Fonds in der Schweiz; Zahlstelle für die Fonds ist J.P. Morgan (Suisse) SA, 8, rue de la Confédération, CP 5507, CH-1211 Genève 11. JPMorgan Asset Management (Schweiz) GmbH informiert die Anleger hiermit darüber, dass das Unternehmen in Bezug auf seine Vertriebstätigkeiten in und aus der Schweiz Kommissionen gemäß Art. 34 Abs. 2 Bst. der Verordnung über die kollektiven Kapitalanlagen vom 22. November 2006 erhält. Diese Kommissionen werden aus der Verwaltungsgebühr gemäß Definition in der Fondsdokumentation gezahlt. Weitere Informationen zu diesen Kommissionen, einschließlich ihrer Berechnungsmethode, erhalten Sie auf schriftliches Verlangen von JPMorgan Asset Management (Schweiz) GmbH, Dreikönigstrasse 37, 8002 Zürich.

J.P. Morgan Asset Management kann beschließen, den Vertrieb der kollektiven Investments in Übereinstimmung mit Artikel 93a der Direktive 2009/65/EC und Artikel 32a of Direktive 2011/61/EU zu widerrufen.

Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch Taunustor 1 D-60310 Frankfurt am Main. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien.

0983212911173254

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 30.09.2021 ein Vermögen von rund 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 30 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche "Insights" zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

![]()