Absolute Return in einer inflationären Welt

- Unternehmen mit Preissetzungsmacht können höhere Preise an ihre Kunden weitergeben, doch viele Unternehmen reagieren sehr empfindlich auf steigende Zinsprognosen, da es weniger Möglichkeiten für Gewinnwachstum gibt.

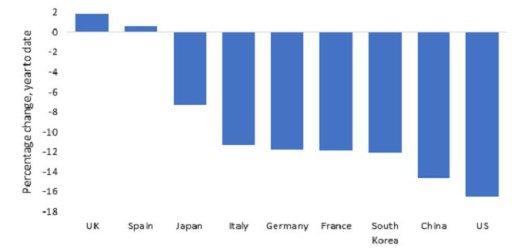

- Der US-Aktienmarkt ist deutlich hinter Europa zurückgeblieben, nachdem die Anleger den Druck auf die Unternehmensgewinne aufgrund der steigenden Lebenshaltungskosten der Verbraucher einzupreisen versuchten.

- Eine flexible Long/Short-Strategie, die ein dynamisches Netto- und Brutto-Exposure einsetzt, sollte sich in Bären- und Bullenmärkten gleichermaßen wohlfühlen.

Angst und Hoffnung waren seit Beginn der Corona-Ära starke Motivatoren für die Anleger, die abwechselnd von Panik über den Zustand der Weltwirtschaft und Optimismus darüber, dass die Regierungen und Zentralbanken das Wachstum ausreichend unterstützt hatten, beeinflusst wurden.

2022 hat sich erneut die Angst breit gemacht – hervorgerufen durch eine zunehmend hawkishe Haltung der Zentralbanken, allen voran der US-Notenbank Federal Reserve (Fed), verbunden mit deutlichen Anzeichen für eine globale Wachstumsabschwächung. Die zahlreichen Sanktionen gegen Russland als Reaktion auf die Invasion in der Ukraine haben den bestehenden Inflationsdruck verständlicherweise noch erhöht. Die Auswirkungen höherer Gas- und Strompreise wurden durch Corona-bedingte Lockdowns in China und anhaltende Probleme in der Lieferkette noch verschärft.

Aus Lockerung wird Straffung

Die Fed verfolgt weiterhin eine harte Linie im Kampf gegen steigende Preise und kündigte im Mai die größte Anhebung ihres Leitzinses seit mehr als zwei Jahrzehnten an (0,5 %), nachdem sie bereits im Februar eine Anhebung um 0,25 % vorgenommen hatte. 2022 werden mehrere weitere Anhebungen erwartet. Die Fed hat nicht nur bei den Zinsen schnell reagiert, sondern ist auch schneller als erwartet zu einer quantitativen Straffung übergegangen, was sich sowohl auf die Aktien- als auch auf die Anleihemärkte auswirkt. Neben den USA hat der geldpolitische Ausschuss der Bank of England die Zinssätze seit Dezember 2021 viermal auf 1,0 % im Mai erhöht, wobei die Inflation im April mit 9,0 % ein 40-Jahres-Hoch erreichte. Im Gegensatz dazu wird die Europäische Zentralbank angesichts der niedrigeren Kerninflation wohl weniger aggressiv vorgehen als die Fed.

Während eine anhaltende oder steigende Inflation für Unternehmen mit begrenzten Kosteneinsparungsmöglichkeiten durchaus problematisch sein kann, können Unternehmen mit Preissetzungsmacht (d. h. der Fähigkeit, höhere Inputpreise an die Kunden weiterzugeben) eine implizite Inflationsabsicherung bieten. Das Problem ist, dass viele Unternehmen aufgrund der geringeren Ertragschancen sehr anfällig für steigende Zinsprognosen sind. In der ersten Jahreshälfte 2022 gerieten US-Aktien besonders unter Druck, da die schwachen Gewinne mit der Erwartung über die Verlangsamung des globalen Wachstums und der zunehmenden geopolitischen Unsicherheit Einhergingen (siehe Abbildung).

Der US-Aktienmarkt ist deutlich hinter Europa zurückgeblieben, nachdem die Anleger den Druck auf die Unternehmensgewinne aufgrund der steigenden Lebenshaltungskosten der Verbraucher einzupreisen versuchten. In Europa und Lateinamerika führte dies zu Preissteigerungen und damit zu einer geringeren Nachfrage nach Konsumgütern.

Sollten Anleger auf Absolute Return setzen?

Das Ziel einer Allokation in Long-/Short-Aktien ist es, im Laufe der Zeit eine konsistente, positive Rendite zu erzielen, mit Performance-Treibern, die sich vom zugrundeliegenden Aktienmarkt unterscheiden. Diese Strategien sind nicht darauf ausgelegt, in einem stark steigenden Markt mit der Performance von Long-only-Fonds (Aktien, die speziell gehalten werden, um von einem langfristigen Wertzuwachs zu profitieren) zu konkurrieren, sollten aber darauf abzielen, in Zeiten der Marktunsicherheit ein geringeres Maß an Volatilität zu bieten.

Ermöglicht wird dies durch die Kombination von Long- und Short-Positionen in sorgfältig ausgewählten Aktien, was Geschick und Erfahrung erfordert. Short-Positionen können durch den Einsatz von Derivaten wie Aktien-Swaps, allgemein bekannt als Contracts for Difference (CFDs), und Futures erreicht werden. Long-Positionen können durch eine Kombination aus Direktinvestitionen und/oder Finanzderivaten einschließlich CFDs gehalten werden.

Eine flexible Long/Short-Strategie, die ein dynamisches Netto- und Brutto-Exposure einsetzt, sollte sich in Bären- und Bullenmärkten gleichermaßen wohlfühlen. Dabei kann ein Short-Book sowohl als Profit-Center als auch als Absicherungsinstrument fungieren. Jedes Investment sollte das Abwärtsrisiko berücksichtigen. Solche Strategien sollten, sofern korrekt gemanagt, dazu beitragen, das Kapitalrisiko in den Anfangsphasen makroökonomischer Ungewissheit zu verringern. Danach sollten sie so positioniert werden, dass sie von der anschließenden Markterholung – oder von Performance-Schwankungen zwischen verschiedenen Marktsegmenten – profitieren können.

Preisstreuung als Chance

Abgesehen von den aktuellen Schlagzeilen sehen wir nach wie vor ein vernünftiges Maß an Preisstreuung bei den Aktien, sodass sich sowohl auf der Long- als auch auf der Short-Seite positive Renditen erzielen lassen.

Auf der Long-Seite würden wir erwarten, dass defensivere Unternehmen, die ihre Erträge in einem sich abschwächenden Wirtschaftsumfeld steigern können, sich besser behaupten werden als andere. Die Faktoren, auf die wir achten würden, sind strukturelle Wachstumsstorys, Unternehmen, die höhere Inputpreise an ihre Kunden weitergeben können oder solche mit soliden Bilanzen, da die Kreditmärkte mit dem Wechsel von quantitativer Lockerung zu quantitativer Straffung kämpfen. Wie immer kommt es auf den Preis an – wir suchen nach Bewertungen, die einen höheren Abzinsungssatz berücksichtigen, als dies in den letzten zehn Jahren der Fall war, und die eine gewisse Aussicht auf ein absolutes Aufwärtspotenzial bieten. Der britische Markt ist in absoluten Zahlen immer noch günstig und bietet einige attraktive Möglichkeiten auf der Long-Seite.

Aus taktischer Sicht scheinen konsumexponierte Short-Positionen in Sektoren wie dem Einzelhandel bereits einen Großteil des Drucks, dem die Verbraucher in den kommenden Monaten ausgesetzt sein dürften, eingepreist zu haben. Nachdem die Anleger wieder in den Markt investierten, waren wachstumsstarke Technologiewerte die großen Nutznießer der Stimmungserholung nach dem anfänglichen Corona-bedingten Einbruch im Februar und März 2020. Doch jetzt führen die mit Tech-Aktien verbundenen potenziell überhöhten Bewertungsannahmen natürlich zum Schluss, dass der Sektor Chancen auf der Short-Seite bietet. Trotz der relativen Underperformance der US-Aktien 2022 scheinen die Bewertungsübertreibungen extremer zu sein, und die direkten fiskalischen Stimulierungsmaßnahmen, die den Haushalten zusätzliche Kaufkraft verschafft haben, scheinen unserer Ansicht nach die Nachfrage nach bestimmten Gütern im Bereich der diskretionären Ausgaben zu sättigen.

Inflation – ein selbstregulierender Mechanismus

Wir gehen davon aus, dass die nominale Inflation weiterhin hoch bleiben wird, rechnen allerdings mit einer Verlangsamung der Veränderungsrate im Laufe des Jahres 2022. Eine hohe/steigende Inflation ist zwar schädlich für das Wirtschaftswachstum, stellt aber eine Art Selbstregulierungsmechanismus für das Investitionsniveau der Unternehmen und die diskretionären Ausgaben dar. Der Nachfrageeinbruch angesichts höherer Preise dürfte in vielen Bereichen den Inflationsdruck dämpfen. Das bedeutet, dass die (weniger vorhersehbaren) Beschränkungen bei Angebot und Inputkosten im Laufe des Jahres nachlassen dürften.

Es gibt derzeit so viele Unbekannte: Corona hat weiterhin Auswirkungen auf die Wirtschaft und die Lieferketten, und der Konflikt in der Ukraine verstärkt den Inflationsdruck (vor allem bei Energie und Lebensmitteln). Die Wachstumserwartungen sind gesunken, und es besteht die Gefahr, dass die Zentralbanken bei ihren Zinsentscheidungen zu aggressiv vorgehen und damit das Risiko einer Rezession erhöhen. Sollte sich dieses Szenario bewahrheiten, verfügen Long/Short-Strategien über Instrumente, die den Anlegern während des gesamten Marktzyklus unabhängig von den Unternehmensgewinnen eine Rendite bescheren können. In einem solchen Umfeld liegt der Schwerpunkt auf der Aktienauswahl auf taktischer und Core-Ebene: Bedingungen, die wir auf Grundlage detaillierter Unternehmensanalysen und Recherchen für gut geeignet für Long/Short-Anlagen in Aktien halten.

Dies sind die Ansichten des Autors zum Zeitpunkt der Veröffentlichung und können von den Ansichten anderer Personen/Teams bei Janus Henderson Investors abweichen. Alle in diesem Artikel erwähnten Wertpapiere, Fonds, Sektoren und Indizes stellen weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf dar.

Die Wertentwicklung in der Vergangenheit ist kein Indikator für die zukünftige Wertentwicklung. Der Wert einer Anlage und die daraus erzielten Erträge können sowohl steigen als auch fallen, und Sie erhalten möglicherweise nicht den ursprünglich investierten Betrag zurück.

Die in diesem Artikel enthaltenen Informationen stellen keine Anlageempfehlung dar.

Diese Pressemitteilung ist ausschließlich für den Gebrauch von Medienvertretern bestimmt und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Investoren verwendet werden. Wir können Telefonanrufe zur wechselseitigen Absicherung, zur Verbesserung des Kundenservice und zwecks regulatorisch erforderlicher Aufzeichnungen speichern.

Janus Henderson Group (JHG) ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, quantitative Aktien-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 31. März 2022 ein Anlagevermögen von etwa 361 Milliarden US-Dollar (ca. 324 Milliarden Euro) und hat über 2.000 Mitarbeiter sowie Büros in 23 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

Dolphinvest Communications

Telefon: +49 (69) 3399-7813

E-Mail: hrauen@dolphinvest.eu

![]()