Die kommende wirtschaftliche Schwäche nicht ignorieren

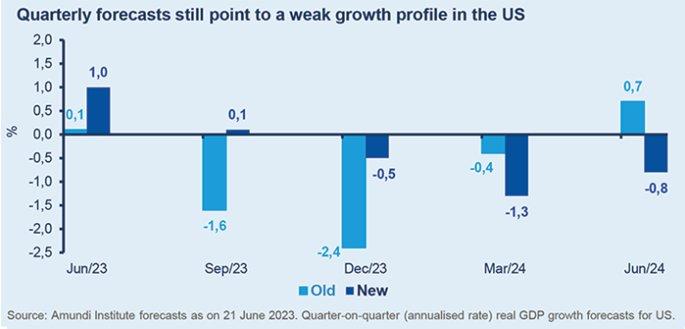

Die aktuellsten Live-Daten aus den USA haben uns dazu veranlasst, unsere Wachstumsprognosen für die USA für 2023 nach oben zu korrigieren, die Rezession sollte milder ausfallen und etwas später beginnen: Die Stimmungsindikatoren (wie Unternehmensumfragen) deuten immer noch auf Schwäche hin. Für Europa haben wir unsere Wachstumsprognose für 2023 leicht nach unten korrigiert, wobei die einzelnen Länder unterschiedliche Entwicklungen aufweisen. Das Vereinigte Königreich dürfte aufgrund der hohen Inflation und der geringen Investitionen ebenfalls schwach bleiben. In China sehen wir eine moderate Erholung, jedoch mit einigen Schwächen, die uns veranlassen, unsere 2023 Prognosen für China nach unten zu korrigieren.Wir bleiben insgesamt vorsichtig und die nachstehenden Faktoren unterstreichen warum:

- Die Unklarheit über die Politik der Notenbanken ist groß und verschärft die Abwärtsrisiken. Die US-amerikanische Notenbank Fed wird sich wahrscheinlich weiterhin auf die ökonomischen Daten konzentrieren und dort eine weitere Verlangsamung vorziehen, bevor sie eine Pause in ihrer Zinspolitik bestätigt.

- US-Konsumenten- und Kreditbedingungen. Während die Konsumausgaben derzeit robust sind, könnten etwaige Entwicklungen auf dem Arbeitsmarkt die Konsumenten dazu veranlassen, vorsichtig zu werden.

- Eine Kombination aus Inflation und nachlassendem Konsumverhalten könnte die Unternehmensgewinne auf der Einnahmenseite unter Druck setzen.

- Geopolitische Spannungen, darunter die Beziehungen zwischen den USA und China und die Entwicklung des Krieges zwischen Russland und der Ukraine, können die Volatilität der Finanzmärkte erhöhen. Leider ist in beiden Fällen die weitere Entwicklung höchst ungewiss.

Wir sehen die Entwicklung der Anlageklassen wie folgt:

- Cross Asset (über alle Vermögensklassen hinweg). Anhaltende Sorgen hinsichtlich Unternehmensgewinnen veranlassen uns, defensiv zu bleiben, wobei wir eine positive Tendenz bei der US-Duration beibehalten. Bei den Bewertungen von Aktien und Unternehmensanleihen bleiben wir vorsichtig, vor allem bei großen US-Unternehmen und in Europa. Bei Unternehmensanleihen meiden wir High-Yield, wo die Liquidität in Zukunft ein Problem darstellen könnte, und bevorzugen Qualitätsunternehmen. Auf der anderen Seite bieten die Schwellenländer attraktive Renditen, und wir sehen Möglichkeiten sowohl bei Anleihen als auch bei Aktien (China, Indonesien). Bei Fremdwährungen haben wir unsere Haltung gegenüber EUR/USD angehoben und sind nun positiv gegenüber INR/CNH (indische Rubien/chinesische Renminbi), bleiben aber bei starken Absicherungen für Aktien und halten es für sinnvoll, durch Gold diversifiziert zu bleiben.

- Anleihen. Die hohe geldpolitische Unsicherheit dürfte die Volatilität hochhalten, insbesondere am kurzen Ende der Kurve. Auf der Grundlage eines insgesamt aktiven Ansatzes behalten wir unsere leicht positive Einstellung zur US-Duration bei. In Kerneuropa sind wir geringfügig defensiv. Wichtig ist, dass wir den Zeitpunkt für eine Rückkehr zu einer neutralen Haltung gegenüber Europa prüfen, indem wir die Kerninflation, die EZB-Politik und die Wirtschaft analysieren, aber noch ist es nicht so weit. Dagegen überzeugen uns aktuell die fremdfinanzierten Segmente bei High-Yield nicht, da sich dort die Risikoaufschläge verschlechtern könnten, wenn sich die Erträge verlangsamen und die Kreditbedingungen verschärfen. Wir bevorzugen qualitativ hochwertige Unternehmensanleihen in den USA und Europa.

- Aktien. Ein leichter Aufschwung ist zwar nicht zu leugnen, dennoch könnten Konsum- und Wachstumsdruck ein schwieriges Bild ergeben. In Europa und in den USA, vor allem bei US-Wachstumstiteln und Tech-Großunternehmen, ist Vorsicht angesagt. Es muss unterschieden werden zwischen Unternehmen, die von der Einführung neuer Technologien wie der künstlichen Intelligenz profitieren können, und solchen, die lediglich von einer stimmungsgesteuerten Rallye profitieren. Positiv zu vermerken ist, dass Value-, Qualitäts- und Dividenden-orientierte Aktien gut abschneiden dürften. Value-Aktien befinden sich in einer Phase der langfristigen Outperformance gegenüber Growth-Aktien, aber dies wird nicht linear sein und sollte mit Qualität kombiniert werden. Gleichzeitig betrachten wir Japan als starke Beimischung im Portfolio.

- Schwellenländer. Diese Märkte profitieren von ihren Wachstums- und Konsumstorys und der Gewinnerholung. Auch wenn wir Anzeichen für eine Verlangsamung des Wachstums in China sehen, bleibt der relative Wachstumsvorteil der Schwellenländer gegenüber den Industrieländern bestehen. Bei den Aktien halten wir Indonesien und Vietnam sowie Brasilien für attraktiv, wo wir unsere Einschätzung angehoben haben. Schwellenländeranleihen bieten attraktive Renditen. Uns gefallen insbesondere Mexiko und Indien, aber wir bleiben selektiv und bevorzugen High-Yield.

Die Global Investment Views für Februar können Sie über hier abrufen oder Sie im Amundi Research Center.

Rechtliche Hinweise: Sofern nicht anders angegeben, stammen alle Informationen in diesem Dokument von Amundi Asset Management und sind aktuell mit Stand 29.06.2023 [Veröffentlichung des Researchs]. Die in diesem Dokument vertretenen Einschätzungen der Entwicklung von Wirtschaft und Märkten sind die gegenwärtige Meinung von Amundi Asset Management. Diese Einschätzungen können sich jederzeit aufgrund von Marktentwicklungen oder anderer Faktoren ändern. Es ist nicht gewährleistet, dass sich Länder, Märkte oder Sektoren so entwickeln wie erwartet. Diese Einschätzungen sind nicht als Anlageberatung, Empfehlungen für bestimmte Wertpapiere oder Indikation zum Handel im Auftrag bestimmter Produkte von Amundi Asset Management zu sehen. Es besteht keine Garantie, dass die erörterten Prognosen tatsächlich eintreten oder dass sich diese Entwicklungen fortsetzen.

Amundi Deutschland GmbH

Arnulfstraße 124 – 126

80636 München

Telefon: +49 (89) 992260

Telefax: +49 (800) 777-1928

http://www.amundi.de

Telefon: +49 (89) 992262-374

E-Mail: anette.baum@amundi.com

![]()