J.P. Morgan Asset Management: Einpreisung von bis zu sechs Zinssenkungen für 2024 ist übertrieben

- „Zuckerrausch“ ist vorbei – doch Kaufkraft stützt Wirtschaft

- Inflationsrisiko bleibt – zu früh für massiven Zinssenkungszyklus

- Anleihen als Stabilisator attraktiv, Aktienmarkt bietet noch Potenzial

Nachdem das letzte Anlagejahr besser ausfiel, als von vielen erwartet, wird die Entwicklung der Aktien- und Anleihenmärkte 2024 von den Erwartungen auf bald einsetzende Zinssenkungen weiter beflügelt. Aus Sicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management, gibt es für den Optimismus einen spezifischen Grund: „Die allgemein erwartete Rezession ist ausgefallen. Die Marktbewegungen der letzten Wochen zeigen, dass sich die Märkte immer mehr mit einem Soft-Landing-Szenario anfreunden und dies zunehmend eingepreist wird“, erklärt Galler anlässlich der Vorstellung des Guide to the Markets für das erste Quartal 2024. Allerdings hält der Ökonom die Einpreisung von bis zu sechs Zinssenkungen für dieses Jahr für übertrieben. Noch sei das Inflationsrisiko nicht vollends gebannt. Mit Blick auf die Anlageklassen sieht der Marktexperte Anleihen als sinnvollen Stabilisator an. Für Aktien sieht er insbesondere bei einem Soft-Landing-Szenario noch Potenzial.

Nach dem „Zuckerrausch“: Kaufkraft stützt Wirtschaft

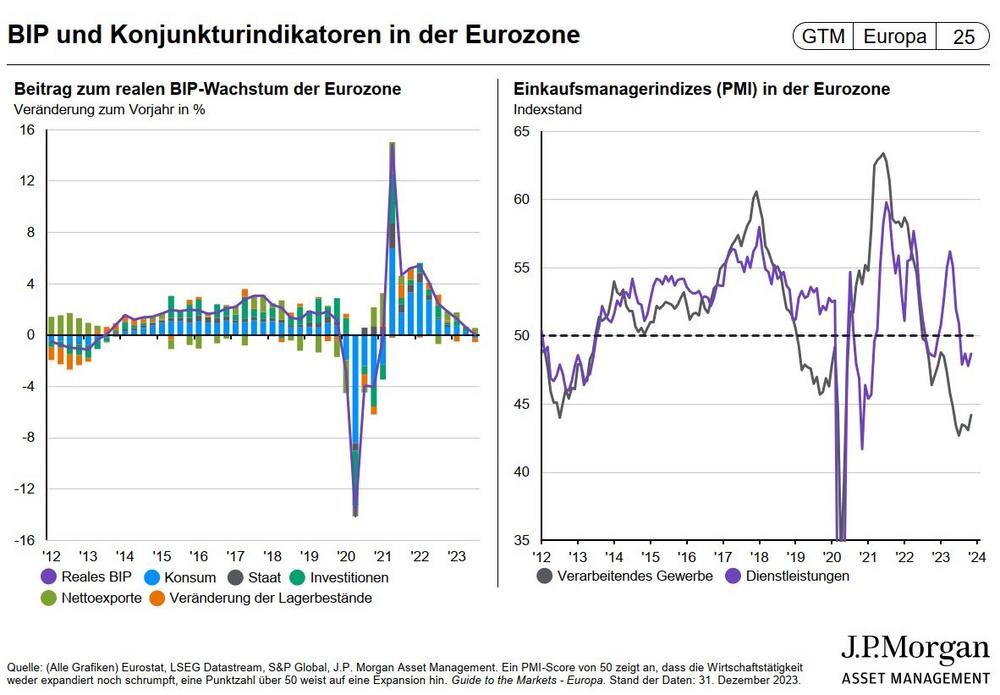

Für das Wirtschaftswachstum ist Gallers Erwartung ambivalent. „Grundsätzlich dürfte die Wachstumsdynamik abnehmen. Denn der ‚Zuckerrausch‘ der staatlich induzierten Stützungsmaßnahmen im Zuge der Corona-Pandemie ebbt ab“, so Galler. Dies sei bereits bei den Einkaufsmanager-Indizes für Dienstleistungen sowie für das verarbeitende Gewerbe abzulesen, die schwächer ausfallen. Auf der anderen Seite wachsen die Reallöhne deutlich: „Die Kaufkraftkrise der Privathaushalte ist durch die flächendeckend gestiegenen Löhne inzwischen beendet – die Kaufkraft dürfte sich in den nächsten Monaten vielmehr weiter verbessern“, ist Galler überzeugt.

Aktuell kommen nach Ansicht des Marktexperten die Moll-Töne vor allem aus dem Bereich der Fiskalpolitik, insbesondere den USA. „Noch nie war das Defizit in den USA so hoch, trotz der gleichzeitig so guten Arbeitsmarktlage nahe der Vollbeschäftigung. Die makroökonomische Ausgangslage in den USA ist bedenklich, die finanzpolitischen Herausforderungen werden größer“, sagt Galler. Auch der Immobilienmarkt bleibe verwundbar. „Der Wohnimmobilienmarkt ist relativ stabil geblieben, viele Menschen können sich angesichts höherer Ausgaben daher kaum noch Immobilien leisten. In den USA ist der Verkauf von Wohnimmobilien stark eingebrochen, was nicht nur die Baubranche belastet, sondern auch die Konsumlaune eintrüben könnte. In Europa, insbesondere in Deutschland, hat die Korrektur der Preise hingegen schon begonnen“, führt der Ökonom aus.

Insgesamt sieht Tilmann Galler bislang keinen typischen Konjunkturzyklus. „Viele Komponenten einer klassischen Rezession sind nicht eingetreten. Die Stimmung ist bei vielen Unternehmen sowohl in den USA als auch in der Eurozone nicht so positiv, um von einer Trendwende bei Investitionen zu sprechen“, erklärt Experte Galler.

Inflationsrisiko ist nicht verschwunden: zu früh für den Zinssenkungszyklus

Vor allem die Aktienmärkte haben den Rückgang der Inflation und die Spekulation auf ein „Soft-Landing“ zuletzt regelrecht gefeiert, da damit auch die Aussicht auf stärkere Zinssenkungen verbunden ist. Die Erwartung vieler Marktexperten liegt inzwischen bei sechs Zinssenkungen für 2024. „Das Ausmaß, das derzeit im Markt eingepreist wird, ist überraschend. Denn sechs Zinssenkungen würden die Zentralbanken wohl nur im Falle einer Rezession vornehmen“, sagt Galler. Er erwartet nicht, dass die Notenbanken die Zinsen so schnell und so massiv senken werden. Dagegen spräche vor allem, dass das Inflationsrisiko zwar gesunken ist, aber nicht völlig verschwunden ist. „Die Kerninflation liegt deutlich über dem Ziel, wobei der Preisdruck vor allem aufgrund von Lohnerhöhungen bestehen bleibt“, unterstreicht der Stratege. So ist im Dezember die Inflationsrate der Eurozone wieder gestiegen – von 2,4 im November auf 2,9 Prozent. Auch in den USA haben die Preise wieder angezogen, von 3,1 Prozent im November auf 3,4 Prozent im Dezember.

„Zwar dürfte die Inflationsrate in den nächsten Monaten weiter zurückgehen beziehungsweise sich auf einem niedrigeren Niveau stabilisieren. Doch ist das kein Mandat für bis zu sechs Zinssenkungen in diesem Jahr“, fasst Galler die Aussichten zusammen.

Anleihen als attraktiver Anker, Aktienmarkt mit Aufwärtspotenzial

Den Rentenmarkt hält Tilmann Galler weiterhin für attraktiv, weil dieser für Stabilität im Portfolio sorgen könne – insbesondere bei einem stärkeren Abrutschen in Richtung Rezession. „Die Rentenmärkte sind in den letzten Monaten schon sehr gut gelaufen. Mit Blick auf ein Ende der Zinserhöhungen halten wir es für immer noch sinnvoll, die Rendite jetzt zu sichern und auf den längerlaufenden Bereich zu setzen“, erklärt Galler. Vor diesem Hintergrund hält der Ökonom Anleihen für attraktiver als Cash. Außerhalb eines Hard-Landing-Szenarios sieht Galler den Corporate-Sektor im Investment-Grade-Bereich im Vorteil, da dieser Extra-Erträge gegenüber Staatsanleihen bieten könne. Bei Hochzinsanleihen ist inzwischen sehr viel Optimismus eingepreist, wobei Galler in Europa größere Chancen sieht als in den USA. Im Bereich der Emerging Markets präferiert der Stratege Anleihen in Ländern mit hoher Realrendite. Neben Lokalwährungsanleihen in Lateinamerika sind es inzwischen auch einige asiatische Länder, die an Attraktivität gewonnen haben, insbesondere da in Lateinamerika die Währungsrisiken zugenommen haben.

Bliebe es bei einem Soft-Landing dürften nach Einschätzung von Tilmann Galler Aktien weiterhin im Aufwind bleiben. Eine historische Betrachtung von J.P. Morgan Asset Management zeigt, dass in vergangenen Zinszyklen Aktien bei einer weichen Landung nach der letzten Zinserhöhung außerordentlich positive Erträge erbracht haben. Gleichwohl könnte ein schwaches Wirtschaftswachstum die Margen unter Druck setzen. Schon jetzt seien diese etwas zurückgegangen. In der historischen Betrachtung zeigt sich, dass ein Übergang von hoher Inflation in Disinflation meist kein gutes Omen für Gewinne von Unternehmen war. So lohne es sich, auf Unternehmen mit Preissetzungsmacht zu setzen, die in einem solchen Umfeld bessere Chancen bieten dürften. Dividendentitel böten grundsätzlich hohe Qualität und seien zu favorisieren.

Auf die Frage, was bereits eingepreist sei, verweist Tilmann Galler auf die Kursentwicklung: „Insgesamt sind die Aktienbewertungen bereits gestiegen. Sowohl europäische als auch Schwellenländeraktien liegen jedoch weiterhin am unteren Ende der Bewertungsspanne. Der US-Markt zeichnet sich durch hohe Ertragsstärke aus, ist aber etwas teuer. Der Bewertungsaufschlag zwischen den USA und Europa ist inzwischen auf Rekordniveau. Europa und der japanische Aktienmarkt bieten hier selektiv Opportunitäten. In einem positiven Konjunkturszenario sind nicht zuletzt auch Small Caps attraktiv, deren Bewertungsprämie nach jahrelanger Underperformance verschwunden ist“, führt der Experte aus.

So lautet Tilmann Gallers Fazit: „Die Ausgangslage 2024 ist für die Kapitalmärkte angesichts eines möglichen konjunkturellen Soft-Landings durchaus positiv. Doch sollten sich Anlegerinnen und Anleger nicht auf einen Zinssenkungs-Automatismus verlassen. Schleppende Konjunktur und Disinflation könnten die optimistischen Gewinnerwartungen gefährden, während die zahlreichen Wahlen eine Quelle der Volatilität sein können. Die Hinzunahme von alternativen Anlagen kann in diesem Umfeld für mehr Stabilität im Portfolio führen .“

Die Aufzeichnung der Webkonferenz ist hier zu finden. Folgen Sie Tilmann Galler auf LinkedIn

Der umfangreiche Guide to the Markets ist ab jetzt auch in deutscher Sprache auf täglicher Basis verfügbar. Dieser ist in der Market Insights App und unter https://am.jpmorgan.com/de/de/asset-management/adv/insights/market-insights/guide-to-the-markets/ zu finden

Der vollständige, aktuelle Guide to the Markets ist sowohl in der Market Insights App als auch auf der Website www.jpmorganassetmanagement.de jetzt auch täglich aktualisiert verfügbar. Neben der vierteljährlichen Version gibt es inzwischen ein tägliches Update in deutscher Sprache.

Der Guide to the Markets ist das Herzstück des Market Insights Programms von J.P. Morgan Asset Management, für das mehr als 30 Kapitalmarktexperten rund um den Globus aktiv sind. Es wird inzwischen seit mehr als 15 Jahren in über 30 Ländern und mehr als 10 Sprachen publiziert. Ziel des Market Insights Programms ist, die globalen Kapitalmärkte zu beleuchten und regelmäßig verlässliche Erkenntnisse rund um das aktuelle wirtschaftliche Umfeld zu vermitteln. Damit möchten wir eine wertvolle Unterstützung bei der Informationsbeschaffung leisten und es Anlegern ermöglichen, fundierte Investmententscheidungen zu treffen.

Der Guide to the Markets ist eine umfangreiche und aktuelle Sammlung von Marktdaten und zeigt ein vielfältiges Spektrum rund um Anlageregionen, Investmentthemen und die Entwicklung verschiedener Anlageklassen auf. Dabei ist Neutralität und Aktualität besonders wichtig. Um einen objektiven Blick auf die Ereignisse an den weltweiten Finanzmärkten zu ermöglichen, ist der „Guide“ frei von jeglicher „Hausmeinung“ von J.P. Morgan Asset Management.

Wichtige Hinweise:

Das “Market Insights“ Programm bietet umfassende Informationen und Kommentare zu den globalen Märkten auf produktneutraler Basis. Das Programm analysiert die Auswirkungen der aktuellen Wirtschaftsdaten und veränderten Marktbedingungen, um Kunden einen besseren Einblick in die Märkte zu vermitteln und fundierte Anlageentscheidungen zu fördern. Für die Zwecke von MiFID II sind das J.P. Morgan Asset Management „Market Insights“ und „Portfolio Insights“ Programm eine Marketingkommunikation und fallen nicht unter MiFID II / MiFIR Anforderungen, die in Zusammenhang mit Research stehen. Darüber hinaus wurden das J.P. Morgan Asset Management „Market Insights“ und „Portfolio Insights“ Programm als nicht unabhängiges Research nicht in Übereinstimmung mit den gesetzlichen Anforderungen erstellt, die zur Förderung der Unabhängigkeit von Research dienen. Sie unterliegen auch keinem Handelsverbot vor der Verbreitung von Research.

Die in diesem Dokument geäußerten Meinungen stellen weder eine Beratung noch eine Empfehlung für den Kauf oder Verkauf von Anlageinstrumenten dar, noch sichert J.P. Morgan Asset Management oder eine seiner Tochtergesellschaften zu, sich an einer der in diesem Dokument erwähnten Transaktionen zu beteiligen. Sämtliche Prognosen, Zahlen, Einschätzungen oder Anlagetechniken und -strategien dienen nur Informationszwecken, basierend auf bestimmten Annahmen und aktuellen Marktbedingungen, und können jederzeit ohne vorherige Ankündigung geändert werden. Alle in diesem Dokument gegebenen Informationen werden zum Zeitpunkt der Erstellung als korrekt erachtet. Jede Gewährleistung für ihre Richtigkeit und jede Haftung für Fehler oder Auslassungen wird jedoch abgelehnt. Zur Bewertung der Anlageaussichten bestimmter in diesem Dokument erwähnter Wertpapiere oder Produkte sollten Sie sich nicht auf dieses Dokument stützen. Darüber hinaus sollten Investoren eine unabhängige Beurteilung der rechtlichen, regulatorischen, steuerlichen, Kredit- und Buchhaltungsfragen anstellen und zusammen mit ihren professionellen Beratern bestimmen, ob eines der in diesem Dokument genannten Wertpapiere oder Produkte für ihre persönlichen Zwecke geeignet ist. Investoren sollten sicherstellen, dass sie vor einer Investition alle verfügbaren relevanten Informationen erhalten. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen, und die Anleger erhalten das investierte Kapital unter Umständen nicht in vollem Umfang zurück. Sowohl die historische Wertentwicklung als auch die historische Rendite sind unter Umständen kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung.

J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. Und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA-Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/….

Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für vergleichbare zukünftige Ergebnisse. Eine Diversifizierung garantiert keine Investitionserträge und eliminiert nicht das Verlustrisiko. Herausgeber in Deutschland: JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt. Herausgeber in Österreich: JPMorgan Asset Management (Europe) S.à r.l., Austrian Branch, Führichgasse 8, A-1010 Wien. 09hn241701171321

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kundinnen und Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 31.12.2023 ein Vermögen von rund 3 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexpertinnen und -Experten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anlegerinnen und Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 7124-2534

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 712422-75

E-Mail: beatrix.vogel@jpmorgan.com

![]()