-

CSRD: Neue Ära der Nachhaltigkeitsberichterstattung

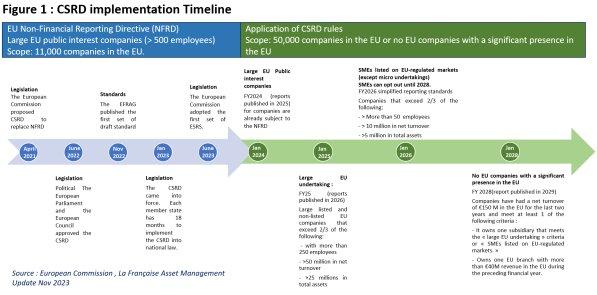

Unternehmen können zu einem nachhaltigen Wirtschaftswachstum beitragen und gleichzeitig den Ressourcen, von denen ihr langfristiger Erfolg abhängt, schaden. Immer mehr Länder fördern und fordern standardisierte Berichterstattungsregeln, um die Berücksichtigung positiver und negativer Auswirkungen von Unternehmenstätigkeiten zu gewährleisten. Was die Berichterstattung angeht, sind jedoch nicht alle Unternehmen gleich. Nur wenige Unternehmen überwachen und veröffentlichen die entsprechenden Risiken und Chancen, und noch weniger bewerten die externen Effekte sorgfältig. Mit dem 2020 verabschiedeten Europäischen Green Deal will die EU Kapitalströme in nachhaltige Unternehmen lenken und Investitionen mobilisieren, die zur Erreichung ihres Klimaneutralitätsziels 2050 erforderlich sind.[1] Da die Richtlinie über die nichtfinanzielle Berichterstattung (Non-Financial Reporting Directive, NFRD) keine vergleichbaren und strategischen ESG-Informationen lieferte, legte die…

-

Börsenticker und Thermometer: Entschlüsselung der komplexen Anpassung der Portfoliotemperatur

Mit Veröffentlichung des letzten Abschnitts des Sechsten Sachstandsberichts des Zwischenstaatlichen Ausschusses für Klimaänderungen (Intergovernmental Panel on Climate Change, IPCC)[1] im vergangenen März markierte das Jahr 2023 einen Wendepunkt beim globalen Klimawandel-Narrativ. Auf fast 10.000 Seiten hat die oberste Instanz auf dem Gebiet der Klimawissenschaft deutlich gemacht, dass die globale Erwärmung kurz- bis mittelfristig mit hoher Wahrscheinlichkeit 1,5°C erreichen wird. Der Abschlussbericht des Rahmenübereinkommens der Vereinten Nationen über Klimaänderungen (United Nations Framework Convention on Climate Change, UNFCCC)[2] betont, dass die globalen Emissionen bis 2030 gegenüber 2019 um 43 % und bis 2035 um 60 % gesenkt werden müssen, um das 1,5-Grad-Ziel zu erreichen. Nach diesen beiden wegweisenden Berichten ist die Rolle der Finanzinstitute…

-

LA Française Real Estate Managers (REM) erwirbt Co-Living-Objekt für Senioren im französischen Chaville

La Française Real Estate Managers (REM) hat im Namen eines kollektiven Immobilien-Investmentvehikels eine Seniorenwohnanlage in der Avenue Sainte Marie 9 in Chaville (92, Frankreich) erworben, die von Chez Jeannette im Rahmen eines 12-jährigen Mietvertrags betrieben wird. Die Anlage befindet sich im westlichen Pariser Vorort Chaville und ist fußläufig von mehreren Bahnhöfen aus erreichbar: Chaville Vélizy (RER C), Chaville Rive Droite (Vorortzüge L, U) und Chaville Rive Gauche (Vorortzug N). Die Stadtautobahn 910, die Paris mit Versailles verbindet, durchquert Chaville und ist die Haupteinkaufsstraße, die nur 7 Minuten zu Fuß von der Avenue Sainte Marie 9 entfernt ist. Der Erwerb bezieht sich auf ein Privathotel aus dem neunzehnten Jahrhundert, dem ehemaligen…

-

EZB mit Bedacht: Aufgrund der Datenlage ist es für Zinssenkung zu früh

Es wird weitgehend erwartet, dass der EZB-Rat (GC) seine Leitzinsen auf der Januar-Sitzung beibehalten wird. Unsere Erwartungen: Die Europäische Zentralbank (EZB) behält ihre Leitzinsen für den Einlagensatz bei 4,0 %, für den Refi-Satz bei 4,5 % und für die Spitzenrefinanzierungsfazilität bei 4,75 %. Der GC wird den von Sitzung zu Sitzung gewählten Ansatz beibehalten. Präsidentin Christine Lagarde wird betonen, dass die EZB die Zinssätze aufgrund des bestehenden Preisdrucks nicht zu früh senken will. Allerdings will die EZB die Zinssätze auch nicht zu lange auf einem zu hohen Niveau halten, da eine übermäßige Straffung das Wachstum und den Arbeitsmarkt beeinträchtigen könnte. Christine Lagarde wird bekräftigen, dass die Zentralbank die Zinssätze in…

-

COP 28 und Anleihen

Die mit Spannung erwartete COP 28 ist vorbei. Im Rahmen unseres kohlenstoffarmen Klimamanagements staatlicher Emittenten haben wir eine erste Bewertung der eingegangenen Verpflichtungen vorgenommen, um herauszufinden, inwieweit sie unsere klimapolitischen Analysen der Staaten verändern werden. Unser Ansatz zur Analyse des staatlichen Klimarisikos basiert auf zwei wesentlichen Aspekten: Anpassung und Übergang. Der Anpassungsaspekt misst die Klimaanfälligkeit von Ländern im Verhältnis zu ihrer Anpassungsfähigkeit. Der Übergangsaspekt misst die Fähigkeit der Länder, von einer kohlenstoffintensiven zu einer grünen Wirtschaft überzugehen. Betrachten wir also den Beitrag der COP 28 zu diesen beiden Punkten: Sind die möglichen Auswirkungen der Klimaschutzverpflichtungen weitreichend und ehrgeizig genug, um die Ziele des Pariser Abkommens zu erreichen, oder handelt es sich wieder einmal…

-

High-Yield-Anleihen – Hohes Beta in 2024?

Gegenüber Spreads (Risikoprämie) sind wir neutral und gegenüber Duration leicht positiv. Wir stehen den Spreads (Risikoprämien) neutral und der Duration leicht positiv gegenüber. Der weltweite Disinflationstrend dürfte sich in den kommenden Monaten fortsetzen. Auch wenn der Basiseffekt in Europa im ersten Quartal 2024 weniger vorteilhaft sein wird als in anderen Regionen, dürfte dies die Performance dieser Anlageklasse unterstützen. Zu Jahresbeginn dürften High-Yield-Anleihen (wie auch andere Anleihen) aufgrund von Umschichtungen aus illiquiden/nicht börsennotierten Anlagen, deren Korrekturzyklus noch nicht abgeschlossen ist, von positiven Zuflüssen profitieren. In Europa werden die Ausfallquoten gegenüber 2023 voraussichtlich steigen, aber unter 4 % bleiben. In den USA dürften sie stabiler sein und bei etwa 4,5 % liegen. In den Schwellenländern…

-

Large Caps: Was erwartet uns 2024?

Das Jahr 2023 endete positiv mit einem Anstieg der Aktienindizes um fast +20 %, trotz eines bescheidenen Gewinnwachstums von nur +2,0 %. Der Anstieg der Multiples war die Haupttriebfeder für diese Entwicklung. Der Technologiesektor, vor allem in den USA, war maßgeblich für diese Entwicklung verantwortlich, nachdem die Nasdaq einen beachtlichen Anstieg von mehr als 50 % und ein Gewinnwachstum von 4 % verzeichnete. Darüber hinaus zeigte sich eine deutliche Performancekonzentration im S&P 500: Sieben Aktien (Apple, Microsoft, Alphabet, Amazon, Tesla, Nvidia und Meta) trugen mehr als 70 % zur Performance des Index bei. Der S&P Equal Weight Index verzeichnete einen moderateren Anstieg von +11 %, verglichen mit dem S&P 500 von +23…

-

Zinsen: Was können wir erwarten?

In den vergangenen Monaten hat sich die Kerninflation verlangsamt, bleibt aber weiterhin auf hohem Niveau. Das Wachstum in den USA zeigt sich weiterhin robust. In zahlreichen großen Volkswirtschaften ist die Übertragbarkeit der finanziellen Bedingungen auf die Realwirtschaft derzeit weniger ausgeprägt als in der Vergangenheit, und die Sensibilität gegenüber Zinsänderungen hat abgenommen. Tatsächlich haben viele Haushalte und Unternehmen langfristige Schulden zu niedrigen Zinssätzen gemacht, was ihnen vorerst einen gewissen Schutz vor steigenden Zinsen bietet. In Europa sind die Inflationswerte in den letzten Monaten niedriger als erwartet ausgefallen. In Verbindung mit den niedrigeren Öl- und Gaspreisen sind die einjährigen Inflationserwartungen um rund 80 Basispunkte gesunken (für August 2024 wird nun ein Wert von…

-

Marktbericht: Alles „unter Kontrolle“?

Marktmeinungen sind oft irreführend, und das vergangene Jahr bildete da keine Ausnahme: Das US-Wachstum lag bei über 2,5 % und damit deutlich über den für Anfang 2023 erwarteten 0,3 %. Aufgrund der robusten Wirtschaftskraft der USA übertrafen auch risikoreiche Anlagen die Markterwartungen, wobei Aktien generell besser abschnitten als Anleihen. Derzeit scheint der Markt übereinstimmend von einer weitgehend weichen Landung auszugehen, d. h. von einem positiven, aber unter dem Potenzial liegenden Wachstum in den Industrieländern. Die Inflation wird sich allmählich wieder dem von den Zentralbanken festgelegten Ziel nähern, was ihnen erlaubt, zügig einen Zinssenkungszyklus einzuleiten. Dieser letzte Punkt bereitet uns sicherlich die größten Sorgen, insbesondere in den USA. Die rasche Disinflation im Jahr…

-

COP 28: Eine bittersüße Symphonie

Die COP 28 war eine Achterbahnfahrt. Die Forderung nach einem Ausstieg aus der Nutzung fossiler Brennstoffe, um die Erderwärmung auf 1,5°C zu begrenzen, sei laut dem COP 28-Präsidenten „wissenschaftlich nicht fundiert“[1]. Dreizehn Tage lang hielt die Welt den Atem an, bis das mit Spannung erwartete abschließende Abkommen ausgehandelt war. Das Ergebnis ist zweifellos bittersüß. Abgesehen von der erneuten Verpflichtung zur Einhaltung der 1,5°C-Grenze hebt sich der Text der Globalen Bestandsaufnahme (GST) insofern von den Ergebnissen früherer UN-Klimakonferenzen ab, als er zu einem „Übergang weg von fossilen Brennstoffen“ aufruft, was über Kohle hinausgeht und erstmals auch Öl und Gas einschließt. Bei den siebenundzwanzig vorangegangenen Gipfeltreffen wurde dies eklatant versäumt, weshalb die…