Anleihen unter Druck

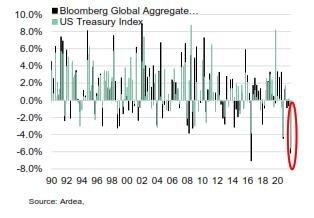

Die Anleiherenditen stiegen, angeführt vom US-Markt, sprunghaft an, da Zentralbanken auf den kontinuierlichen Inflationsanstieg reagierten. Der Ausverkauf wurde von Anleihen mit kürzerer Laufzeit angeführt, da die Märkte sowohl eine schnellere Straffung als auch einen höheren Leitzins im nächsten Zyklus einpreisten. Der Anstieg der Renditen setzte sich Anfang April fort Die Zentralbanken und die Anleger sind mit einer Gesamtinflation konfrontiert, die in den USA (+7,9 %) ein 40-Jahres-Hoch und in Europa (+7,5 %) den höchsten Stand in der Geschichte der Einheitswährung erreicht hat.

Der Einmarsch Russlands in der Ukraine hatte an allen Märkten zu abnehmender Risikobereitschaft und höheren Rohstoffpreisen geführt. Während die geopolitischen Risiken weiterhin im Fokus der Anleger stehen und die Rohstoffpreise nach wie vor volatil und hoch sind, haben sich die Aktien in den letzten Wochen erholt.

Zinsanpassung – Abschaffung des Regelwerks nach 2008?

Der Anstieg der Zinssätze in den letzten Monaten wurde vom vorderen Ende der Kurve bestimmt. Aufbauend auf früheren Entwicklungen verzeichneten die 2-jährigen Renditen in den USA, Deutschland und Australien einen der stärksten 3-Monats-Anstiege seit den 1990er Jahren (Abbildung 2).

Die Ausweitung des Renditeanstiegs im März und April ist auf drei wesentliche Entwicklungen zurückzuführen:

1) Die weltweite Inflation nimmt weiter zu;

2) die Fed kündigt offen an, die Zinssätze in aufeinanderfolgenden Sitzungen um 50 Basispunkte anzuheben;

3) die Fed skizziert einen schnelleren Zeitplan für die quantitative Straffung.

Nach der ersten Zinserhöhung des Zyklus um 25 Basispunkte im März hat die Fed ihre Bereitschaft signalisiert, die Zinsen in den kommenden Sitzungen um jeweils 50 Basispunkte zu erhöhen. Das vordere Ende der US-Zinskurve ist nun für einen Höchststand der Fed Funds Rate von über 3 % innerhalb von etwas mehr als einem Jahr eingepreist. Diese Preisgestaltung impliziert einen weitaus aggressiveren Straffungszyklus als in den Jahren 2015 bis 2018 und würde den Leitzins auf ein Niveau anheben, das seit 2008 nicht mehr erreicht wurde. Die Möglichkeit einer Zinserhöhung durch die Fed schätzt der Markt heute genauso hoch ein wie in den 1990er Jahren.

Andere Märkte gehen ebenfalls davon aus, dass die Leitzinsen schneller und auf ein höheres Niveau angehoben werden als jemals zuvor vor 2008. Von der Bank of Canada wird ebenso wie von der Fed erwartet, dass sie die Zinsen schrittweise um 50 Basispunkte erhöht. Die Bank of England – die die Zinsen seit Dezember 2021 bereits um 65 Basispunkte angehoben hat – dürfte den Leitzins im nächsten Jahr auf 2,5 % anheben. Sogar Zentralbanken, die bisher bei der Straffung der Geldpolitik deutlich hinter der Fed zurückgeblieben waren, äußern nun ihre „hawkishen“ Absichten. Dies gilt insbesondere für die EZB, von der erwartet wird, dass sie die Zinsen noch in diesem Jahr anheben wird.

Neben Zinserhöhungen signalisieren die Zentralbanken auch eine Verringerung der Bilanzsumme. Das Protokoll der Fed vom März enthüllte Pläne, das Volumen des monatlichen Abflusses von Anleihen aus dem Portfolio nach einer kurzen Übergangsphase auf 95 Mrd. US-Dollar (60 Mrd. US-Dollar UST und 35 Mrd. US-Dollar MBS) zu begrenzen. Diese geplante Reduzierung der Bilanzsumme – oder Quantitative Tightening (QT) – ist etwa doppelt so hoch wie im letzten Zyklus. Angesichts des massiven Umfangs der quantitativen Lockerung (QE) nach Corona würde der schnellere Abbau dennoch dazu führen, dass die Vermögenswerte der Fed Ende 2024 immer noch das Niveau vor der Pandemie erreichen. Da QT ein passiver Prozess ist, dürften die Auswirkungen auf die Anleiherenditen weniger dramatisch sein als bei QE. Es gibt Auswirkungen auf die Laufzeitrisikoprämien und die Form der Zinskurven, aber dies hängt auch vom Nettoanleihevolumen ab (nach Bereinigung der Emissionen). QT ist immer noch ein weiterer Belastungsfaktor für den Markt und hat in den letzten Wochen den Druck auf die Kurve noch verstärkt.

Haben Anleihen das Schlimmste hinter sich?

Nach einer so starken Kurskorrektur in kurzer Zeit könnten sich Anleihen bald konsolidieren. Möglicherweise haben wir den Höhepunkt der Renditen aber noch nicht erreicht – in der Regel ist dies erst weit im Laufe der Straffungszyklen der Fall. Die Renditen könnten neue Höchststände erreichen, bis sich die Inflationsdaten abschwächen oder die strengeren finanziellen Bedingungen das Wachstum spürbar belasten (ein Risiko, das angesichts der flachen Zinskurven und der jüngsten Umkehrung der Kurve allmählich in die längerfristigen Zinssätze einfließt). Darüber hinaus sind die realen Renditen nach wie vor historisch niedrig und die Volatilität der Anleihen ist hoch (Abbildung 3).

Disclaimer

Dieses Material wurde von Ardea Investment Management Pty Limited (Ardea) (ABN 50 132 902 722) erstellt. Ardea ist Inhaber einer australischen Finanzdienstleistungslizenz (AFSL 329 828) und unterliegt den Gesetzen Australiens.

Dieses Dokument bezieht sich nicht auf Finanz- oder Anlageprodukte oder -dienstleistungen und stellt weder ein Verkaufsangebot noch eine Aufforderung zur Abgabe eines Zeichnungs- oder Beteiligungsangebots dar, noch ist es Teil eines solchen Angebots. Die Informationen sind lediglich allgemeiner Natur und sollten nicht als Grundlage für eine Anlageentscheidung dienen oder als Grundlage für eine solche herangezogen werden. Dieses Dokument ist nicht für Kleinanleger im Sinne der lokalen Gesetze bestimmt.

Dieses Dokument wurde erstellt, ohne die Ziele, die finanzielle Situation oder die Bedürfnisse einer Person zu berücksichtigen. Jede Person, die die Informationen in diesem Dokument erhält, sollte die Angemessenheit der Informationen im Hinblick auf ihre eigenen Ziele, ihre finanzielle Situation oder ihre Bedürfnisse prüfen, bevor sie handelt.

Dieses Dokument wird Ihnen auf der Grundlage zur Verfügung gestellt, dass Sie sich nur zu Informations- und Diskussionszwecken auf es verlassen sollten. Das Dokument wurde nicht unabhängig geprüft. Sie können sich zu keinem Zweck auf das Dokument oder seine Genauigkeit, Fairness, Richtigkeit oder Vollständigkeit verlassen. Weder Ardea noch eines der mit ihr verbundenen Unternehmen.

Ardea wurde 2008 gegründet und ist einer der größten australischen Investmentmanager für festverzinsliche Wertpapiere, mit einem weltweiten Kundenstamm, der von Pensionsfonds, Versicherungsgesellschaften und staatlichen Einrichtungen bis hin zu Groß- und Kleinanlegern reicht.

Ardeas unverwechselbarer Relative-Value-Anlageansatz erschließt Renditequellen jenseits des konventionellen, um konsistente, volatilitätskontrollierte Renditen zu erzielen, die von der Höhe der Anleiherenditen, der Entwicklung der Zinssätze und den allgemeinen Marktschwankungen unabhängig sind.

Ardea erzielt Renditen, indem bestimmte Arten von Preisanomalien, so genannte "Relative-Value"-Fehlbewertungen, ausgenutzt werden, die auf strukturelle Marktineffizienzen zurückzuführen sind, die sich über Jahrzehnte hinweg in unterschiedlichen Marktzyklen und wirtschaftlichen Umfeldern bewährt haben. Das macht die "Relative-Value"-Fehleinschätzung zu einer zuverlässigen Renditequelle, auf deren Grundlage wir einen wiederholbaren Anlageprozess entwickelt haben.

Das Streben nach Rendite ist zwar üblich, aber was Ardea unterscheidet, ist der Fokus auf die Erzielung konsistenter, volatilitätskontrollierter Erträge. Ardea verwaltet ihre Portfolios mit strenger Risikokontrolle, Risikodiversifizierung und Strategien zur Minderung des Tail-Risikos, um dem Kapitalerhalt Vorrang zu geben und die Volatilität der Performance unabhängig vom Marktumfeld zu kontrollieren.

Das Unternehmen befindet sich mehrheitlich im Besitz von Mitarbeitern, um sowohl eine langfristige Interessenabstimmung mit den Kunden als auch die Stabilität des Investmentteams zu fördern, das sich durch Langlebigkeit, Diversität und umfassende Erfahrung in den globalen Fixed-Income-Märkten auszeichnet. Seit mehr als 20 Jahre verfügen Ardeas Portfoliomanager über vielseitige und tiefe Erfahrung im Bereich globaler Relative-Value-Investitionen.

Seit der Gründung hält Fidante Partners Limited (eine Tochtergesellschaft der Challenger Limited Gruppe) eine strategische Minderheitsbeteiligung an Ardea. Im Rahmen dieser Partnerschaft lagert Ardea alle Funktionen, die nicht mit Investitionen zu tun haben, an Fidante aus. Fidante bietet institutionelle Abläufe, Compliance, Technologie und Kundenbetreuung, so dass sich das Team von Ardea auf die Investitionen konzentrieren kann.

Ardea Investment Management

181 Queen Victoria Street

London

Telefon: +44 (20) 78320900

http://www.fidante.com

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-11

E-Mail: mustinova@dolphinvest.eu

![]()