Gesundheitswesen mit zwei Seiten, aber einem überzeugenden Anlageargument

- Der Gesundheitssektor erzielte 2022 eine überdurchschnittliche Performance und setzte damit seine lange Erfolgsbilanz fort, Verluste in Zeiten starker Marktrückgänge zu minimieren.

- Darüber hinaus steigt die weltweite Nachfrage nach Gesundheitsversorgung und medizinischem Fortschritt, was das Umsatzwachstum in einigen Bereichen des Sektors ankurbelt.

- Die Kombination aus defensiven und offensiven Eigenschaften kann eine wertvolle Quelle für die Diversifizierung von Renditen in einem Aktienportfolio darstellen.

Dank der anhaltenden Nachfrage nach medizinischer Versorgung kann sich der Gesundheitssektor vor allem durch seine Widerstandsfähigkeit gegenüber Marktrückgängen auszeichnen. So auch 2022, als der MSCI World Health Care IndexSM eine Rendite von -5,4 % erzielte, während der MSCI World IndexSM um -17,7 % zurückging.[1] Gleichzeitig wächst der Sektor zunehmend schnell und bietet Investoren eine weitere Möglichkeit, ihre Renditen zu diversifizieren.

Einerseits: Rasche Innovation und Wachstum

In den letzten beiden Jahrzehnten wurden neue Methoden zur gezielten Behandlung von Krankheiten durch Fortschritte bei der Genomsequenzierung und anderen biomedizinischen Verfahren entwickelt. Viele dieser Methoden – von Antikörper-Wirkstoff-Konjugaten und Gentherapien bis hin zur Fernüberwachung des Blutzuckerspiegels – könnten die Patientenversorgung erheblich verbessern. In einigen Fällen könnten sie sogar die Behandlung seltener Krankheiten ermöglichen, die bisher als unheilbar galten. Ein Beispiel ist die Spinale Muskelatrophie (SMA). Diese Erbkrankheit tritt meist bei Kleinkindern auf und führt zu einem Verlust von Muskelkraft und Beweglichkeit. Jahrzehntelang konnten Behandlungen nur die Symptome lindern, und die durchschnittliche Lebenserwartung von schwer erkrankten Säuglingen lag bei weniger als zwei Jahren. 2016 wurde jedoch die erste krankheitsmodifizierende SMA-Therapie von den Behörden zugelassen, gefolgt von einer Gentherapie im Jahr 2019. Beide helfen, das bei SMA fehlende Protein zu ersetzen, was die motorischen Fähigkeiten und die Überlebenschancen der Patienten verbessert.

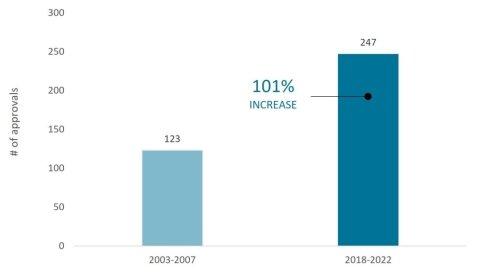

Zur Förderung derartiger Entwicklungen haben die Gesetzgeber die Zulassungsverfahren für Arzneimittel mit hohem ungedecktem medizinischem Bedarf beschleunigt. Das Ergebnis ist ein starker Anstieg der Zulassungen neuer Medikamente. Zwischen 2018 und 2022 genehmigte die Food and Drug Administration (FDA) fast 250 neue Medikamente – das sind 100 % mehr als vor 15 Jahren (Abbildung 1). Im selben Fünfjahreszeitraum hat die Europäische Arzneimittelagentur (EMA) mehr als 200 Therapien zugelassen.[2]

Mit dem Aufkommen neuer Therapien steigt auch die Nachfrage nach medizinischer Versorgung. Dies liegt zum einen am zunehmenden Wohlstand der Haushalte und zum anderen an der Ausdehnung des gesetzlichen und privaten Versicherungsschutzes. In China beispielsweise haben die Regierungsreformen der letzten zehn Jahre dazu geführt, dass 95 % der Bevölkerung grundversichert sind.[3] Auch die Erstattung von Medikamenten in China nimmt zu: Seit 2017 aktualisiert die Regierung jährlich die nationale Liste der erstattungsfähigen Arzneimittel, die bis 2022 um mehr als 100 Therapien erweitert wurde.[4]

Ein weiterer wichtiger Faktor ist die alternde Bevölkerung. 2050 werden etwa 16 % der Weltbevölkerung über 65 Jahre alt sein. Diese Altersgruppe gibt in der Regel etwa dreimal so viel für die Gesundheitsversorgung aus wie jüngere Menschen.[5] In vielen einkommensstarken Regionen ist die Überalterung der Bevölkerung sogar noch extremer. 2020 waren in Japan 28 % der Bevölkerung 65 Jahre oder älter; dieser Prozentsatz wird bis 2060 voraussichtlich auf 38 % ansteigen.[6] Prognosen zufolge wird der Anteil älterer Menschen in Europa 2050 bei 28,5 % liegen.[7] Zwar können Technologie und andere Hilfsmittel helfen, die Kosten zu begrenzen, doch die Ausgaben für die medizinische Versorgung werden zweifelsohne steigen. In Europa beispielsweise stiegen die Gesamtausgaben für das Gesundheitswesen zwischen 2012 und 2020 um 24 %.[8]

Die Kombination aus Innovation und steigender Nachfrage hat dazu beigetragen, die Umsatzzahlen des Sektors zu steigern. 2021 überstieg der Umsatz mit Blockbuster-Biotech-Medikamenten 400 Mrd. USD und war damit 70-mal so hoch wie vor etwa zwei Jahrzehnten. (Als Blockbuster gilt ein Medikament mit einem Jahresumsatz von 1 Milliarde USD oder mehr.) COVID-19-Produkte trugen 75 Mrd. USD zum Gesamtumsatz des Jahres bei (Abbildung 2) und das, obwohl es diesen Markt vor drei Jahren noch nicht gab.

Corona ist nicht der einzige neue Markt, der sich in jüngster Zeit im Gesundheitswesen entwickelt hat. In den USA ist Medicare Advantage – eine privatwirtschaftliche Alternative zu Medicare, dem staatlichen Versicherungsprogramm für ältere Menschen – eines der am schnellsten wachsenden Versicherungssegmente. Wir erwarten, dass die Zahl der Versicherten von 48 % aller Medicare-Teilnehmer 2022 auf 61 % in den nächsten zehn Jahren steigen wird.[9] Darüber hinaus entstehen Unternehmen, die wertbasierte Systeme und technologiegestützte Instrumente entwickeln. Rund 5 Mrd. EUR an Venture Capital haben europäische Health-Tech-Unternehmen im vergangenen Jahr eingeworben und damit den Rekord von 2021 (5,2 Mrd. EUR) nur knapp verfehlt – eine beeindruckende Leistung, wenn man bedenkt, dass die Kapitalmärkte 2022 ins Stocken geraten sind.[10]

Die Arzneimittelforschung konzentriert sich nicht mehr nur auf Krebs (der seit Jahren den Großteil der F&E-Ausgaben in der Biopharmazie ausmacht), sondern auch auf andere große Krankheitsgebiete. Im vergangenen Jahr wurde in klinischen Versuchen ein Medikament zur Behandlung von Fettleibigkeit getestet, das eine Gewichtsabnahme von bis zu 22,5 % ermöglicht – ein Wert, der bisher nur durch eine Operation erreicht werden konnte. Sollte das Medikament zugelassen werden, könnte es einen beträchtlichen Endmarkt erreichen: 2020 waren schätzungsweise 770 Millionen Erwachsene weltweit übergewichtig oder fettleibig, und diese Zahl könnte bis 2030 auf über eine Milliarde ansteigen.[11]

Für Alzheimer gibt es ein neues Medikament namens Leqembi, das die Geschwindigkeit des kognitiven Abbaus in den frühen Stadien der Krankheit verlangsamen kann. (Das Medikament wurde im Januar 2023 von der FDA zugelassen und wird derzeit von der EMA geprüft.) Leqembi gehört zu einer neuen Arzneimittelgruppe, die auf die Pathophysiologie von Alzheimer abzielen. Es gibt den rund 55 Millionen Demenzkranken weltweit Hoffnung.[12] Das Medikament war eines von zahlreichen klinischen Erfolgen 2022 und schafft die Voraussetzungen für eine potenzielle Flut von Arzneimitteleinführungen 2023: Insgesamt stehen im kommenden Jahr 75 Wirkstoffe zur Prüfung durch die FDA an.[13]

Andererseits: Defensive

Auch Wachstumstreiber bergen Risiken. Untersuchungen zeigen, dass 90 % der Wirkstoffe, die in klinischen Studien am Menschen getestet werden, nie auf den Markt kommen.[14] Bei denjenigen, die es schaffen, über- oder unterschätzen die Anleger unserer Erfahrung nach in 90 % der Fälle das kommerzielle Potenzial eines Produkts. Dies kann zu starken Kursschwankungen führen. In den letzten zehn Jahren war der Unterschied zwischen den Aktien mit der besten und denjenigen mit der schlechtesten Performance im Gesundheitswesen der größte aller Branchen (Abbildung 3).

Doch 2022, als steigende Zinsen die Märkte belasteten, schnitt der Gesundheitssektor besser ab als die breiten Aktienindizes. Dies war keine Ausnahme. Der Gesundheitssektor hat seit 2000 im Durchschnitt nur 47 % der Marktrückgänge von 15 % oder mehr mitgemacht (Abbildung 4). Dies ist größtenteils den großen Krankenversicherungs- und Pharmaunternehmen zu verdanken, da diese Unternehmen über eine stabile Nachfrage und eine starke Preissetzungsmacht verfügen – unabhängig vom wirtschaftlichen Umfeld.

Wachstum + Defensive + attraktive Bewertungen

Gleichzeitig waren Anleger in den letzten Monaten zunehmend bereit, Innovationen zu honorieren. Einige Aktien verzeichneten aufgrund positiver Nachrichten erhebliche Kursgewinne (100% und mehr[15]). Attraktive Bewertungen tragen dazu bei, dass solche Renditen möglich sind. Das voraussichtliche Kurs-Gewinn-Verhältnis (KGV) des Gesundheitssektors liegt unter seinem langfristigen Durchschnitt (Abbildung 5), während Hunderte von Biotech-Unternehmen für weniger als den Barwert in ihren Bilanzen gehandelt werden.[16] Niedrige Bewertungen haben auch das Interesse der großen Biopharma-Unternehmen geweckt, und im vergangenen Jahr wurden mehrere Fusionen und Übernahmen mit Aufschlägen von mehr als 100 % angekündigt. Da einige Biopharmaunternehmen in diesem Jahrzehnt mit erheblichen Patentverlusten konfrontiert sein werden, gehen wir davon aus, dass bis 2023 weitere Übernahmen folgen könnten.

Der Gesundheitssektor steht vor einer Reihe von Herausforderungen: Einige Werte könnten durch Arbeitskräftemangel, Regulierung und rückläufige Corona-Umsätze belastet werden. Wir sind jedoch der Ansicht, dass die langfristigen Aussichten des Sektors jeden kurzfristigen Gegenwind mehr als wettmachen. Die Chancen auf unkorrelierte Renditen bei gleichzeitigem Nutzen für die Patienten werden immer größer.

[1] Janus Henderson Investors, Stand: 31. Dezember 2022.

[2] Europäische Arzneimittelagentur, Stand: 31. Dezember 2022. Die Gesamtzahl bezieht sich auf neue Wirkstoffe.

[3] Weltgesundheitsorganisation, Februar 2023.

[4] Nationale Gesundheitsbehörde, 18. Januar 2023.

[5] Bevölkerung: Vereinte Nationen, Dezember 2019. Gesundheitsausgaben: JAMA Network, „Comparison of Health Care Spending by Age in 8 High-Income Countries“, 6. August 2020. Die Daten spiegeln die Zahlen von 2015 für Australien, Kanada, Deutschland, Japan, die Niederlande, die Schweiz, Großbritannien und die USA wider.

[6] Weltgesundheitsorganisation, „Wie wird sich die Bevölkerungsalterung auf die Entwicklung der Gesundheitsausgaben in Japan auswirken, und welche Folgen hat es, wenn die Menschen bei guter Gesundheit altern?“ 2020.

[7] McKinsey & Company, „European insurance and the future of senior protection and well-being“, 11. November 2021.

[8] Eurostat, November 2022.

[9] Kaiser Family Foundation, „Medicare Advantage in 2022: Enrollment Update and Key Trends“, 25. August 2022.

[10] PitchBook, „Startup-Radar: European’s healthtech startups to watch“, 8. Februar 2023.

[11] Weltverband der Adipositas, Februar 2023.

[12] Weltgesundheitsorganisation, 20. September 2022.

[13] Lebensmittel- und Arzneimittelbehörde, 31. Dezember 2022.

[14] American Society for Clinical Pharmacology & Therapeutics, „Erfolgswahrscheinlichkeit bei der Arzneimittelentwicklung“, van der Graaf, Piet H., 19. April 2022.

[15] Bloomberg, 13. September 2022. Die Aktien von Akero Therapeutics stiegen am 13. September während der Handelszeiten um 136,76 %, nachdem das Unternehmen positive Daten aus seiner Phase-IIB-HARMONY-Studie bekannt gegeben hatte. Bloomberg, 24. Oktober 2022 bis 28. Oktober 2022. Die Aktien von Vaxcyte haben sich während der Handelswoche mehr als verdoppelt, nachdem das Unternehmen erste positive Daten aus einer Phase-1/2-Studie für seinen Impfstoff gegen Lungenentzündung bekannt gab.

[16] Rapport Biotech Insight & Opinion, „Semper Maior: Zeit für einen Neustart der Biotechnologie“, Januar 2023.

Janus Henderson Group ist ein weltweit führender aktiver Vermögensverwalter, der seine Aufgabe darin sieht, Anleger beim Erreichen ihrer langfristigen finanziellen Ziele zu unterstützen. Dazu wird ein breites Spektrum von Lösungen angeboten, wie Aktien-, Anleihen-, Multi-Asset- und alternative Strategien.

Janus Henderson verwaltet per 31. Dezember 2022 ein Anlagevermögen von etwa 287 Milliarden US-Dollar (ca. 269 Mrd. Euro) und hat über 2.000 Mitarbeiter sowie Büros in 23 Städten weltweit. Das Unternehmen mit Sitz in London ist an der New York Stock Exchange (NYSE) und der Australian Securities Exchange (ASX) notiert.

Diese Pressemitteilung ist ausschließlich für den Gebrauch von Medienvertretern bestimmt und sollte nicht von Privatanlegern, Finanzberatern oder institutionellen Investoren verwendet werden. Wir können Telefonanrufe zur wechselseitigen Absicherung, zur Verbesserung des Kundenservice und zwecks regulatorisch erforderlicher Aufzeichnungen speichern.

Herausgegeben von Janus Henderson Investors. Janus Henderson Investors ist der Name, unter dem Anlageprodukte und -dienstleistungen von Janus Henderson Investors International Limited (Reg.-Nr. 3594615), Janus Henderson Investors UK Limited (Reg.-Nr. 906355), Janus Henderson Fund Management UK Limited (Reg.-Nr. 2678531), Henderson Equity Partners Limited (Reg.-Nr. 2606646), (jeweils registriert in England und Wales unter der Anschrift 201 Bishopsgate, London EC2M 3AE und reguliert durch die Financial Conduct Authority) sowie Henderson Management S.A. (Reg.Nr. B22848 unter der Anschrift 2 Rue de Bitbourg, L-1273, Luxemburg und reguliert durch die Commission de Surveillance du Secteur Financier) zur Verfügung gestellt werden. Henderson Secretarial Services Limited (gegründet und registriert in England und Wales, Reg. No. 1471624, eingetragener Sitz 201 Bishopsgate, London EC2M 3AE) ist der Name, unter dem Sekretariatsdienste für Unternehmen erbracht werden. Alle diese Unternehmen sind hundertprozentige Tochtergesellschaften der Janus Henderson Group plc. (eingetragen und registriert in Jersey, Reg. No. 101484, mit eingetragenem Sitz in 13 Castle Street, St Helier, Jersey, JE1 1ES). Janus Henderson Investors (Australia) Limited ABN 47 124 279 518 ist nicht verpflichtet, diese Informationen insoweit zu aktualisieren, als sie veraltet oder falsch sind oder werden.

Janus Henderson, Knowledge Shared, und Knowledge Labs sind Marken der Janus Henderson Group plc oder einer ihrer Tochterunternehmen. © Janus Henderson Group plc.

Janus Henderson Investoren

Tower 185, 25th floor, Friedrich-Ebert-Anlage 35-37

60327 Frankfurt am Main

Telefon: +49 (69) 86003-0

Telefax: +49 (69) 86003-355

http://www.henderson.com

Dolphinvest Communications

Telefon: +49 (69) 3399-7813

E-Mail: hrauen@dolphinvest.eu

Dolphinvest Communications Limited

Telefon: +49 (69) 339978-17

E-Mail: stschorn@dolphinvest.eu

![]()