Erwartungsgemäß verhaltener Start ins Jahr

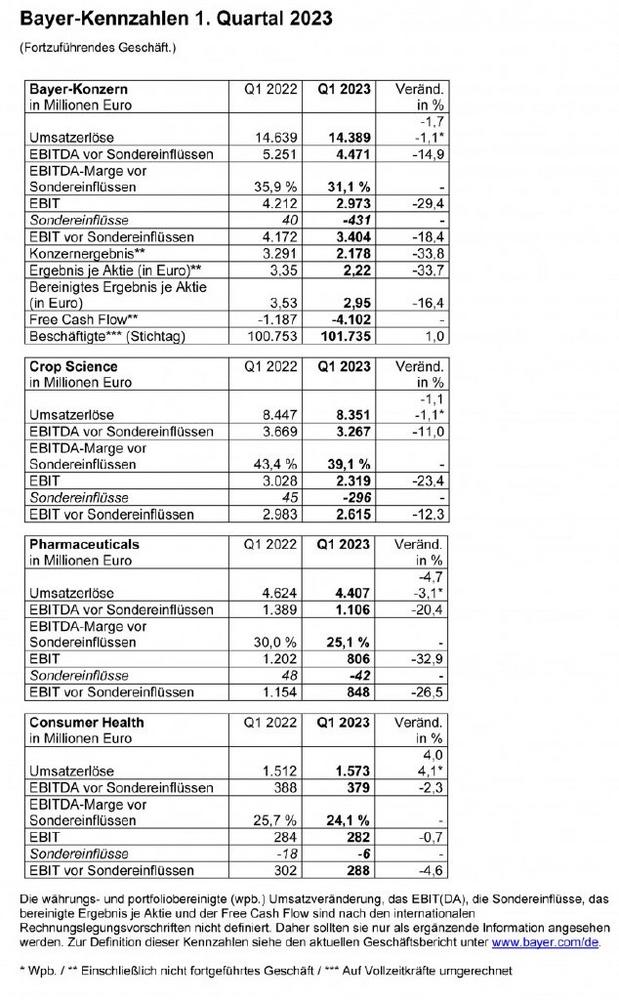

- Konzernumsatz stabil bei 14,389 Milliarden Euro (wpb. minus 1,1 Prozent)

o Beschleunigte Normalisierung bei Glyphosat – gute Preisdynamik im übrigen Crop-Science-Geschäft

o Starkes Wachstum der neuen Pharma-Produkte – China belastet

o Consumer Health mit weiterem Wachstum - EBITDA vor Sondereinflüssen: 4,471 Milliarden Euro (minus 14,9 Prozent)

o Glyphosat und Inflation belasten

o Anhaltend hohe Investitionen in Forschung und Entwicklung bei Pharmaceuticals - Bereinigtes Ergebnis je Aktie 2,95 Euro (minus 16,4 Prozent)

- Konzernergebnis bei 2,178 Milliarden Euro

- Free Cash Flow bei minus 4,102 Milliarden Euro

- Konzernausblick bestätigt – Zielerreichung im unteren Bereich der Bandbreiten

Der Bayer-Konzern ist wie erwartet verhalten ins Jahr 2023 gestartet. „Beim Umsatz konnten wir das Niveau des außergewöhnlich starken Vorjahresquartals halten“, sagte der Vorstandsvorsitzende Werner Baumann am Donnerstag bei der Vorlage der Mitteilung zum 1. Quartal. Die Normalisierung im Glyphosat-Geschäft habe sich beschleunigt – dieser Effekt sei durch das Wachstum des übrigen Crop-Science-Geschäfts aber annähernd ausgeglichen worden. In der Division Pharmaceuticals entwickelten sich die neuen Produkte sehr positiv, während der Umsatz in China durch Tenderverfahren und die Auswirkungen der Pandemie stark beeinträchtigt war. Das Ergebnis des Konzerns war insbesondere durch das Glyphosat-Geschäft und die Inflation belastet. Zusätzlich wirkten sich anhaltend hohe Investitionen in Forschung und Entwicklung bei Pharmaceuticals aus.

Baumann bestätigte den Konzernausblick für das Gesamtjahr auf Basis der monatlichen Durchschnittskurse des Jahres 2022. Für den weiteren Jahresverlauf sehe Bayer allerdings mögliche Risiken im Wesentlichen aufgrund der deutlich reduzierten Marktpreiserwartungen für glyphosatbasierte Produkte. „Wir erwarten weiterhin im zweiten Halbjahr eine verbesserte Performance unserer übrigen Geschäfte“, sagte Baumann. „Insgesamt rechnen wir mit einer Zielerreichung im unteren Korridor unserer Prognose.“

Der Konzernumsatz belief sich im 1. Quartal 2023 auf 14,389 Milliarden Euro – währungs- und portfoliobereinigt (wpb.) entsprach das einem Minus von 1,1 Prozent. Positive Währungseffekte wirkten sich mit 102 (Vorjahr: 529) Millionen Euro aus. Das EBITDA vor Sondereinflüssen ging um 14,9 Prozent auf 4,471 Milliarden Euro zurück. Das EBIT verringerte sich um 29,4 Prozent auf 2,973 Milliarden Euro. Darin enthalten waren per saldo Sonderaufwendungen von 431 (Vorjahr: Sondererträge von 40) Millionen Euro, die vor allem verursacht wurden durch eine Wertminderung wegen deutlich reduzierter Marktpreiserwartungen für Glyphosat. Das Konzernergebnis sank um 33,8 Prozent auf 2,178 Milliarden Euro. Das bereinigte Konzernergebnis je Aktie ging um 16,4 Prozent auf 2,95 Euro zurück.

Der Free Cash Flow belief sich auf minus 4,102 (Vorjahr: minus 1,187) Milliarden Euro. Darin enthalten waren bereits zuvor kommunizierte und im 1. Quartal erfolgte höhere Auszahlungen zur Beilegung von Verfahren im Rahmen der Rechtskomplexe Glyphosat, Dicamba, Essure™ und insbesondere PCB. Sie betrugen per saldo 1,536 Milliarden (Vorjahr: 476 Millionen) Euro und waren durch Rückstellungen abgedeckt. Die Nettofinanzverschuldung erhöhte sich folglich zum 31. März 2023 gegenüber Jahresende 2022 um 13,4 Prozent auf 36,077 Milliarden Euro.

Crop Science wächst außerhalb des Glyphosat-Geschäfts

Im Agrargeschäft (Crop Science) verringerte sich der Umsatz wpb. um 1,1 Prozent auf 8,351 Milliarden Euro. Ohne Berücksichtigung von Glyphosat entsprach das einem Plus von wpb. rund 8 Prozent im übrigen Geschäft. Insgesamt stand ein prozentual zweistelliges Wachstum in den Regionen Europa/Nahost/Afrika und Asien/Pazifik einem Rückgang in Latein- und Nordamerika vor allem aufgrund geringerer Mengen gegenüber. Bei den Herbiziden waren Einbußen von wpb. 24,3 Prozent zu verzeichnen, weil Absatz und Preise der glyphosathaltigen Produkte rückläufig waren. Kräftig aufwärts ging es hingegen bei Maissaatgut und Pflanzeneigenschaften (wpb. um 15,8 Prozent) – insbesondere durch Preissteigerungen in den Regionen Nordamerika und Europa/Nahost/Afrika. Bei den Insektiziden legte der Umsatz wpb. um 12,6 Prozent zu: Eine deutliche Steigerung von Preisen und Absatz in Europa/Nahost/Afrika durch das Produkt Movento™ sowie in Lateinamerika durch das Produkt Curbix™ überwog einen Mengenrückgang in Nordamerika. Ein Plus gelang auch bei Sojabohnensaatgut und Pflanzeneigenschaften (wpb. 1,4 Prozent) vor allem dank der Mengensteigerungen in Lateinamerika. Das Geschäft mit Fungiziden blieb auf Vorjahresniveau, hier standen Preissteigerungen in allen Regionen Mengenrückgängen vor allem in Latein- und Nordamerika gegenüber.

Das EBITDA vor Sondereinflüssen von Crop Science sank um 11,0 Prozent auf 3,267 Milliarden Euro. Dies ist im Wesentlichen auf den Umsatzrückgang in Latein- und Nordamerika zurückzuführen. Zusätzlich belastet wurde das Ergebnis durch einen Anstieg insbesondere der Herstellungskosten wegen der hohen Inflation. Positive Währungseffekte beliefen sich auf 54 (Vorjahr: 98) Millionen Euro. Die EBITDA-Marge vor Sondereinflüssen verringerte sich um 4,3 Prozentpunkte auf 39,1 Prozent.

Neue Produkte stützen den Umsatz von Pharmaceuticals

Der Umsatz mit rezeptpflichtigen Medikamenten (Pharmaceuticals) sank wpb. um 3,1 Prozent auf 4,407 Milliarden Euro. Der Rückgang war vor allem bedingt durch Tenderverfahren in China und pandemiebedingte Entwicklungen in dem Land. Daraus resultierten Einbußen insbesondere beim oralen Gerinnungshemmer Xarelto™ (wpb. minus 12,8 Prozent) und bei Adalat™ zur Behandlung von Herzerkrankungen (wpb. minus 23,9 Prozent). Dem gegenüber standen weiterhin signifikante Zuwächse aus der erfolgreichen Markteinführung der neuen Produkte: Während sich die Umsätze mit dem Krebsmedikament Nubeqa™ mehr als verdoppelten, vervielfachten sie sich bei Kerendia™ zur Behandlung der chronischen Nierenerkrankung in Verbindung mit Typ-2-Diabetes. Hinzu kam ein anhaltend starkes Wachstum im Radiologiegeschäft mit den Produktfamilien CT Fluid Delivery, Gadovist™ und Ultravist™. Ein Umsatzplus gelang trotz rückläufiger Preise auch mit Eylea™ (wpb. 4,5 Prozent) – der Absatz des Augenmedikaments stieg insbesondere in Nord- und Lateinamerika.

Das EBITDA vor Sondereinflüssen von Pharmaceuticals verringerte sich um 20,4 Prozent auf 1,106 Milliarden Euro – hauptsächlich als Folge des gesunkenen Umsatzes. Hinzu kamen höhere Investitionen in die Forschung und Entwicklung der Zell- und Gentherapie- sowie Chemoproteomik-Technologien und Projekte der fortgeschrittenen klinischen Entwicklung. Außerdem stiegen die Beschaffungspreise wegen des Inflationsdrucks. Negative Währungseffekte beliefen sich auf 6 (Vorjahr: 34) Millionen Euro. Die EBITDA-Marge vor Sondereinflüssen sank um 4,9 Prozentpunkte auf 25,1 Prozent.

Consumer Health wächst auf hohem Niveau weiter

Bei den rezeptfreien Gesundheitsprodukten (Consumer Health) erhöhte sich der Umsatz wpb. um 4,1 Prozent auf 1,573 Milliarden Euro – und das nach erheblichem Zuwachs im 1. Quartal 2022. Das Wachstum wurde durch temporäre Lieferengpässe in Nordamerika und Europa/Nahost/Afrika gedämpft. Dennoch gelang in drei von vier Regionen ein Plus. Das Geschäft mit Allergie- und Erkältungsprodukten legte gegenüber dem sehr starken Vorjahresquartal wpb. um 15,9 Prozent zu – aufgrund der Produkteinführung des Antihistamin-Nasensprays Astepro™ in den USA sowie anhaltender Erkältungswellen. Ebenfalls prozentual zweistellige Zuwächse gab es im Dermatologie-Geschäft (wpb. 10,3 Prozent), auch dank einer anhaltend hohen Nachfrage nach Bepanthen™. Rückläufig war hingegen die Kategorie Nahrungsergänzungsmittel (wpb. um 10,0 Prozent). Sie blieb aber nach den erheblichen Zuwächsen der vergangenen drei Jahre auf hohem Niveau.

Das EBITDA vor Sondereinflüssen von Consumer Health sank um 2,3 Prozent auf 379 Millionen Euro. Dies war zurückzuführen auf ein besonders starkes 1. Quartal im Vorjahr, inflationsbedingt erheblich gestiegene Kosten sowie Investitionen in die Vermarktung innovativer Produkte, insbesondere für Astepro™. Durch kontinuierliches Kosten- und Preismanagement gelang es, diese Effekte weitgehend auszugleichen. Im Vergleich zum Vorjahresquartal flossen aber geringere Erträge aus Verkäufen kleinerer, nicht strategischer Marken. Negative Währungseffekte beliefen sich auf 4 (Vorjahr: positive Währungseffekte von 6) Millionen Euro. Die um Sondereinflüsse bereinigte EBITDA-Marge verringerte sich um 1,6 Prozentpunkte auf 24,1 Prozent.

Nachhaltigkeit: Wegweisende Vereinbarung zu erneuerbaren Energien

Im Bereich Nachhaltigkeit konnte Bayer auf dem Weg zur Klimaneutralität der eigenen Geschäftsaktivitäten bis 2030 eine wegweisende Vereinbarung mit dem Unternehmen Cat Creek Energy in den USA unterzeichnen. Das Abkommen wird dafür sorgen, dass 40 Prozent des von Bayer weltweit und 60 Prozent des in den USA eingekauften Stroms aus erneuerbaren Energiequellen stammt. Insgesamt werden durch dieses Projekt jährlich 1,4 Terawattstunden sauberen Stroms erzeugt, was ungefähr dem Energieverbrauch von 150.000 Haushalten in den USA entspricht. Darüber hinaus versetzt es das Unternehmen in die Lage, seine jährlichen CO₂-Emissionen um 370.000 Tonnen zu verringern. Das entspricht in etwa den Emissionen von 270.000 Mittelklasseautos oder der Menge, die 31,7 Millionen Bäume im Jahr binden können. Mit dieser Größenordnung ist das Abkommen mit Cat Creek Energy eines der größten zu erneuerbaren Energien in den USA.

Zukunftsgerichtete Aussagen

Diese Presse-Information kann bestimmte in die Zukunft gerichtete Aussagen enthalten, die auf den gegenwärtigen Annahmen und Prognosen der Unternehmensleitung von Bayer beruhen. Verschiedene bekannte wie auch unbekannte Risiken, Ungewissheiten und andere Faktoren können dazu führen, dass die tatsächlichen Ergebnisse, die Finanzlage, die Entwicklung oder die Performance der Gesellschaft wesentlich von den hier gegebenen Einschätzungen abweichen. Diese Faktoren schließen diejenigen ein, die Bayer in veröffentlichten Berichten beschrieben hat. Diese Berichte stehen auf der Bayer-Website www.bayer.com/de zur Verfügung. Die Gesellschaft übernimmt keinerlei Verpflichtung, solche zukunftsgerichteten Aussagen fortzuschreiben und an zukünftige Ereignisse oder Entwicklungen anzupassen.

Die vollständige Mitteilung zum 1. Quartal ist im Internet verfügbar unter

www.bayer.com/de/quartalsmitteilung

Weitere Informationen für Investoren und ab ca. 14 Uhr MESZ Live-Übertragung der Investoren-Telefonkonferenz unter: www.bayer.com/de/live-ic

Fotos in Druckqualität finden Sie im Internet unter www.bayer.com/de/foto-footage

Mehr Informationen finden Sie unter www.bayer.com/de

Folgen Sie uns auf Twitter: twitter.com/BayerDialog

Bayer AG

Gebäude W 11

51368 Leverkusen

Telefon: +49 (214) 30-1

Telefax: +49 (214) 3064973

http://www.bayer.de

Corporate Media Relations

Telefon: +49 (214) 30-66048

E-Mail: tino.andresen@bayer.com

Presse Bayer AG

Telefon: 0214/30-47686

Fax: +49 (214) 30-55156

E-Mail: christian.hartel.ch@bayer-ag.de

![]()