J.P. Morgan Asset Management: Die globale Klimapolitik wird zu einer Jahrhunderttransformation von Ressourcen und Kapital führen

- Massiver Strukturwandel in der Energiepolitik steht bevor

- Schwellenländer spielen wichtige Rolle, um Klimaziele zu erreichen

- Emission grüner Anleihen wird stark steigen, mehr Anreize für private Investitionen

2020 war das wärmste Jahr seit Beginn der Wetteraufzeichnungen. Angesichts der Tatsache, dass die weltweiten Treibhausgasemissionen (THG) seit 1990 um fast 50 Prozent gestiegen sind, wird es immer dringlicher, Maßnahmen zu ergreifen, um den Klimawandel aufzuhalten. Nach Ansicht von Tilmann Galler, Kapitalmarktstratege bei J.P. Morgan Asset Management in Frankfurt, dürften der 26. UN-Klimakonferenz in Glasgow Taten den Worten folgen – und auch Anlegerinnen und Anleger sollten aktiv werden. „Wichtig ist, sich bewusst zu machen, dass die globale Klimapolitik zu einer massiven Umleitung von Ressourcen und Kapital führen wird. Schon allein deshalb ist es strategisch sinnvoll, sich mit den Investments mehr in den Kanälen zu engagieren, die zukünftig mit Liquidität geflutet werden, als in denen, die trockengelegt werden sollen“, erklärt Galler. Green und Sustainable Bonds, nachhaltig orientierte Aktienstrategien und Infrastruktur dürften zu den Gewinnern dieser Jahrhunderttransformation gehören.

Massiver Strukturwandel in der Energiepolitik

Ein wesentliches Vorhaben der 26. UN-Klimakonferenz ist, die Ziele des Pariser Abkommens durch schärfere nationale Pläne zu erreichen. Denn nach Schätzungen der UN führen die aktuellen Pläne zu einem Anstieg der weltweiten Treibhausgasemissionen bis zum Jahr 2030 von rund 16 Prozent. Um das 1,5-Grad-Ziel zu erreichen, müssten die Emissionen im Jahr 2030 aber um 45 Prozent unter denen von 2010 liegen.

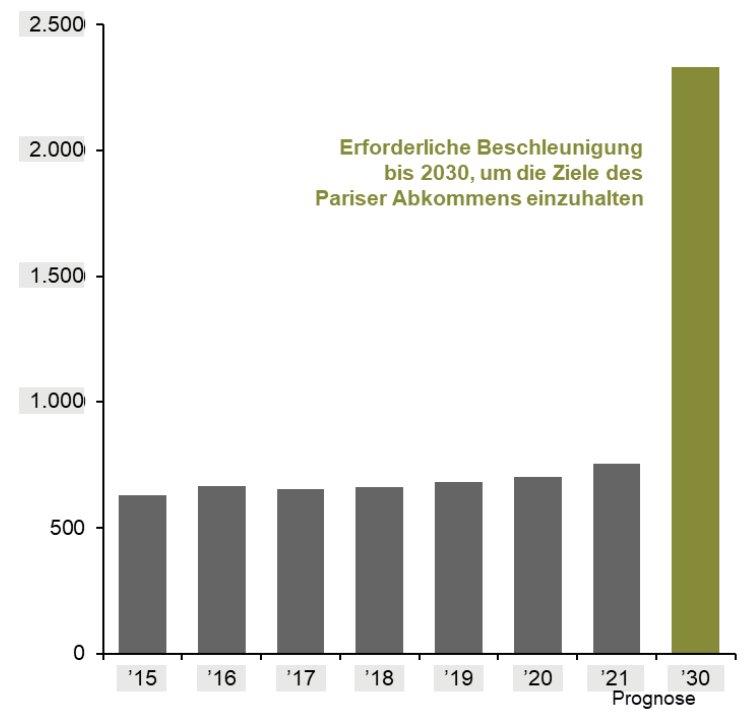

Der Energieverbrauch zählt neben der Landwirtschaft zu den Hauptverursachern des CO2-Anstiegs. Der Ausbau erneuerbarer Energien muss deshalb vorangetrieben werden. Aktuell liegt deren globaler Anteil bei 15 Prozent. Beim momentanen Tempo des Ausbaus könnte sich die Kapazität bis zum Jahr 2050 fast verdreifachen. Dennoch würden die erneuerbaren Energieträger in diesem Szenario nur einen Anteil von rund 27 Prozent des Energiebedarfs abdecken, denn laut Prognosen im „International Energy Outlook 2021“ wächst der weltweite Energiebedarf in den nächsten 30 Jahren um 50 Prozent. „Das bedeutet, dass ohne einen massiven Strukturwandel in der Energieerzeugung die CO2-Emissionen sogar bis 2050 weiter steigen werden“, fasst Ökonom Galler die Situation zusammen.

Insbesondere in den Schwellenländern Asiens, deren Stromproduktion sehr stark auf fossilen Brennstoffen basiert, steigt der Energiebedarf rasant. „In den vergangenen zehn Jahren ist es zwar Europa und Japan gelungen, den Energiebedarf um vier bis sechs Prozent zu reduzieren, aber in den Emerging Markets waren die Steigerungen um das sechsfache höher als die Reduktionen“, sagt Tilmann Galler. Allein im letzten Jahr wurde in China fast doppelt so viel Kapazität an Kohlekraftwerken an das Netz gebracht wie in Europa und den USA vom Netz genommen wurde. „Die Klimaziele können ohne die Einbeziehung der großen Schwellenländer also nicht erreicht werden“, erklärt Galler.

Emission grüner Anleihen wird steigen, zusätzliche Anreize für Investitionen privaten Kapitals

Der notwendige Strukturwandel in der Energiegewinnung erfordert nach Einschätzung des Experten enorme Investitionen. Die International Energy Agency geht etwa davon aus, dass global für das Erreichen des 1,5-Grad-Klimaziels die jährlichen Ausgaben für erneuerbare Energien und zur Steigerung der Energieeffizienz von aktuell rund 700 Milliarden US-Dollar auf 2,3 Billionen US-Dollar ansteigen müssen. „Für Schwellenländer ist es jedoch kaum akzeptabel, dass ambitionierte Klimaziele sie am wirtschaftlichen Aufstieg und damit an mehr Wohlstand für ihre Bevölkerung hindern“, sagt Galler. Eine wichtige Erwartung an die COP26-Konferenz bestehe deshalb darin, dass die Industrieländer sich verpflichten, die Entwicklungsländer bei ihren Klimazielen stärker finanziell zu unterstützen. Gleichzeitig müssen für diesen gewaltigen Investitionsbedarf günstige Finanzierungsbedingungen gewährleistet werden.

„Emissionen grüner Anleihen werden ein wichtiges Instrument sein, mit dem Regierungen neue klimaorientierte Ausgaben finanzieren werden. Zusätzlich erwarten wir weitere Anreize für Investitionen privaten Kapitals. Eine Möglichkeit, dies zu erreichen, wären regulatorische Anreize, Portfolios zukünftig klimafreundlich auszurichten“, erklärt Tilmann Galler. Ein weiterer Weg seien Public-Private-Partnership-Modelle unter Beteiligung des öffentlichen und privaten Sektors. Damit könne sichergestellt werden, dass Initiativen, deren Finanzierung für den Privatsektor allein zu riskant wäre, trotzdem realisiert werden können.

Tilmann Galler, Executive Director, CEFA/CFA, arbeitet als globaler Kapitalmarktstratege für die deutschsprachigen Länder bei J.P. Morgan Asset Management in Frankfurt. Als Teil des globalen „Market Insights“-Teams erstellt und analysiert er auf Basis von umfangreichem Research Informationen rund um die globalen Finanzmärkte und leitet Implikationen für Investmentstrategien ab. Er verfügt über 20 Jahre Berufserfahrung in der Finanzbranche und war zuvor unter anderem auch als Portfolio Manager tätig. www.jpmorganassetmanagement.de/deu/marketinsights

Wichtige Hinweise:

Bei diesem Dokument handelt es sich um Werbematerial. Die hierin enthaltenen Informationen stellen jedoch weder eine Beratung noch eine konkrete Anlageempfehlung dar. Die Nutzung der Informationen liegt in der alleinigen Verantwortung des Lesers. Sämtliche Prognosen, Zahlen, Einschätzungen und Aussagen zu Finanzmarkttrends oder Anlagetechniken und -strategien sind, sofern nichts anderes angegeben ist, diejenigen von J.P. Morgan Asset Management zum Erstellungsdatum des Dokuments. J.P. Morgan Asset Management erachtet sie zum Zeitpunkt der Erstellung als korrekt, übernimmt jedoch keine Gewährleistung für deren Vollständigkeit und Richtigkeit. Die Informationen können jederzeit ohne vorherige Ankündigung geändert werden. J.P. Morgan Asset Management nutzt auch Research-Ergebnisse von Dritten; die sich daraus ergebenden Erkenntnisse werden als zusätzliche Informationen bereitgestellt, spiegeln aber nicht unbedingt die Ansichten von J.P. Morgan Asset Management wider. Der Wert, Preis und die Rendite von Anlagen können Schwankungen unterliegen, die u. a. auf den jeweiligen Marktbedingungen und Steuerabkommen beruhen. Währungsschwankungen können sich nachteilig auf den Wert, Preis und die Rendite eines Produkts bzw. der zugrundeliegenden Fremdwährungsanlage auswirken. Die Wertentwicklung der Vergangenheit ist kein verlässlicher Indikator für die aktuelle und zukünftige Wertentwicklung. Das Eintreten von Prognosen kann nicht gewährleistet werden. Auch für das Erreichen des angestrebten Anlageziels eines Anlageprodukts kann keine Gewähr übernommen werden. J.P. Morgan Asset Management ist der Markenname für das Vermögensverwaltungsgeschäft von JPMorgan Chase & Co. und seiner verbundenen Unternehmen weltweit. Telefonanrufe bei J.P. Morgan Asset Management können aus rechtlichen Gründen sowie zu Schulungs- und Sicherheitszwecken aufgezeichnet werden. Soweit gesetzlich erlaubt, werden Informationen und Daten aus der Korrespondenz mit Ihnen in Übereinstimmung mit der EMEA-Datenschutzrichtlinie von J.P. Morgan Asset Management erfasst, gespeichert und verarbeitet. Die EMEA- Datenschutzrichtlinie finden Sie auf folgender Website: www.jpmorgan.com/…. Da das Produkt in der für Sie geltenden Gerichtsbarkeit möglicherweise nicht oder nur eingeschränkt zugelassen ist, liegt es in Ihrer Verantwortung sicherzustellen, dass die jeweiligen Gesetze und Vorschriften bei einer Anlage in das Produkt vollständig eingehalten werden. Es wird Ihnen empfohlen, sich vor einer Investition in Bezug auf alle rechtlichen, aufsichtsrechtlichen und steuerrechtlichen Auswirkungen einer Anlage in das Produkt beraten zu lassen. Fondsanteile und andere Beteiligungen dürfen US-Personen weder direkt noch indirekt angeboten oder verkauft werden. Bei sämtlichen Transaktionen sollten Sie sich auf die jeweils aktuelle Fassung des Verkaufsprospekts, der Wesentlichen Anlegerinformationen (Key Investor Information Document – KIID) sowie lokaler Angebotsunterlagen stützen. Diese Unterlagen sind ebenso wie die Jahres- und Halbjahresberichte sowie die Satzungen der in Luxemburg domizilierten Produkte von J.P. Morgan Asset Management bei der deutschen Informationsstelle, JPMorgan Asset Management (Europe) S.à r.l., Frankfurt Branch, Taunustor 1, D-60310 Frankfurt oder bei Ihrem Finanzvermittler kostenlos erhältlich.

Als Teil des globalen Finanzdienstleistungskonzerns JPMorgan Chase & Co verfolgt J.P. Morgan Asset Management das Ziel, Kunden beim Aufbau stärkerer Portfolios zu unterstützen. Seit mehr als 150 Jahren bietet die Gesellschaft hierzu Investmentlösungen für Institutionen, Finanzberater und Privatanleger weltweit und verwaltet per 30.09.2021 ein Vermögen von rund 2,6 Billionen US-Dollar. In Deutschland ist J.P. Morgan Asset Management seit über 30 Jahren und in Österreich seit 25 Jahren präsent und mit einem verwalteten Vermögen von rund 35 Milliarden US-Dollar, verbunden mit einer starken Präsenz vor Ort, eine der größten ausländischen Fondsgesellschaften im Markt.

Das mit umfangreichen Ressourcen ausgestattete globale Netzwerk von Anlageexperten für alle Assetklassen nutzt einen bewährten Ansatz, der auf fundiertem Research basiert. Zahlreiche „Insights“ zu makroökonomischen Trends und Marktthemen sowie der Asset Allokation machen die Implikationen der aktuellen Entwicklungen für die Portfolios deutlich und verbessern damit die Entscheidungsqualität bei der Geldanlage. Ziel ist, das volle Potenzial der Diversifizierung auszuschöpfen und das Investmentportfolio so zu strukturieren, dass Anleger über alle Marktzyklen hinweg ihre Anlageziele erreichen.

JPMorgan Asset Management S.a.rl.

Taunustor 1

60310 Frankfurt am Main

Telefon: +49 (69) 7124-0

Telefax: +49 (69) 7124-2180

http://www.jpmorganassetmanagement.de

PR & Marketing Managerin

Telefon: +49 (69) 712422-75

Fax: +49 (69) 712421-17

E-Mail: annabelle.x.duechting@jpmorgan.com

Head of Marketing & PR

Telefon: +49 (69) 7124-2173

E-Mail: pia.bradtmoeller@jpmorgan.com

![]()